Содержание

- 1 Енвд заявление о снятии с учета

- 2 ЕНВД: частичное прекращение ведения деятельности (Давыдова О.В.)

- 3 Заявление о снятии с учета ЕНВД

- 4 Какая деятельность подпадает под ЕНВД в 2017 году

- 5 Форма ЕНВД-4

- 6 Закрытие ИП 2019, если на ЕНВД

- 7 Как и для чего составляется заявление от ИП на ЕНВД?

- 8 Перечень видов деятельности, попадающих под ЕНВД

Енвд заявление о снятии с учета

Деятельность приостановлена. Снятие с учета при ЕНВД

При этом датой постановки на учет считается именно день начала ведения деятельности, указанный налогоплательщиком в заявлении, независимо от момента завершения процедуры регистрации.

В период осуществления вмененной деятельности у налогоплательщика может возникнуть необходимость временно ее приостановить (например, приостановить розничную торговлю в связи с окончанием срока действия лицензии на продажу алкогольной продукции и расторжением договора аренды).

Енвд заявление о снятии с учёта

По своей сущности заявление – это обращение с просьбой о чем-либо. Непременно необходимо учитывать, что это официальный документ и составляя его, стоит соблюдать деловой стиль изложения. Также непременно следует уточнить требования к составлению нужного Вам заявления, в противном случае, оно не будет передано к рассмотрению той инстанцией, куда направляется.

В некоторых случаях потребуется нотариально утвердить документ.

Енвд заявление о снятии с учета

Специфика постановки на учет в налоговом органе индивидуального предпринимателя в качестве плательщика единого налога определена ст. 346.28 Налогового кодекса.

Снятие с учета индивидуального предпринимателя при прекращении предпринимательской деятельности, подлежащей налогообложению ЕНВД, переходе на иной режим налогообложения, в том числе если налогоплательщиком были допущены нарушения требований, установленных подпунктами 1 и 2 пункта 2.

Заполняем документы для постановки на учет и снятии с учета в качестве плательщика ЕНВД

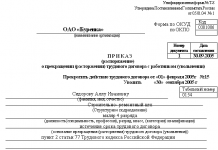

Приказ прошел государственную регистрацию в Министерстве юстиции РФ 19 февраля 2013 г. регистрационный N 27198. Однако в целях обеспечения возможности организациям и индивидуальным предпринимателям использовать право на постановку на учет (снятие с учета) в качестве плательщиков единого налога на вмененный доход для отдельных видов деятельности ФНС России рекомендовала использовать указанные формы еще до вступления Приказа в силу (рисунок 1).

Заявление о снятии с ЕНВД для ООО 2014 (форма ЕНВД-3, КНД 1111050)

Для плательщиков ЕНВД на 2013, 2014 годы утверждены новые формы и форматы заявлений о постановке на учет (снятии с учета), которые вступают в действие после регистрации в Минюсте России.

В целях обеспечения возможности организациям и индивидуальным предпринимателям использовать право на постановку на учет (снятие с учета) в качестве налогоплательщиков единого налога на вмененный доход для отдельных видов деятельности, ФНС России считает возможным до вступления в силу приказа ФНС России от 11.

Заявление форма ЕНВД-3

Ниже – дата прекращения деятельности или дата перехода на другой налоговый режим. Именно этой датой и будет снята с учета организация. Если же прекращение применения ЕНВД связано с несоответствием условиям, то организация будет снята с учета в качестве налогоплательщика единого налога на вмененный доход с начала отчетного периода, когда было допущено несоответствие.

Ниже прописывается ФИО заявителя, указывает ИНН физического лица, пишется номер контактного телефона, ставится дата заполнения заявления и подпись заявителя.

Какие документы необходимо предоставить для прекращения деятельности, попадающей под ЕНВД

Благодаря изменениям, вступившим в силу с 1 января 2014 года, применение такого налогового режима дело теперь добровольное, как для ИП, так и для юридических лиц. Но подавать заявление о снятии с ЕНВД необходимо до 15 января.

Еще одна причина прекращения деятельности по ЕНВД – несоблюдение ограничений для данного спец. режима. Например, если площадь торгового зала в вашем магазине или помещение для приема посетителей ресторана превышает 150 квадратных метров, вы не имеете права применять эту систему налогообложения, и смена помещения может повлечь и перемены в налогообложении.

Какие сроки снятия с учета объекта ЕНВД установлено в 2015 году

С 2015 года к объекту налогообложения относят и кадастровую стоимость недвижимого имущества. Имущество, не имеющее кадастровой стоимости, налогом по-прежнему не облагается.

Изменился и корректирующий и дефляционный коэффициент в сторону повышения. Приказ об этих изменениях был принят в ноябре 2014 г. (Федеральный закон от 02.04.2014 N 52-ФЗ и от 29.11.2014 N 382-ФЗ.

ЕНВД: частичное прекращение ведения деятельности (Давыдова О.В.)

Дата размещения статьи: 16.05.2016

По общему правилу обязательства по уплате ЕНВД имеются до тех пор, пока организация (индивидуальный предприниматель) состоит на учете в налоговом органе в качестве плательщика этого налога. В каких случаях организация (ИП) должна сняться с такого учета? Что делать, если налогоплательщик прекращает вести «вмененную» деятельность только через один из объектов (допустим, базу отдыха), находящихся на территории одного муниципального образования?

Снятие с учета

Причина для снятия с учета

В первую очередь разберемся, при каких обстоятельствах у организации (ИП) возникает необходимость сняться с учета в качестве плательщика ЕНВД.

Итак, в соответствии с абз. 3 п. 3 ст. 346.28 НК РФ причиной снятия с учета в качестве плательщика ЕНВД может стать:

— прекращение ведения «вмененной» деятельности;

— переход на иной режим налогообложения из-за нарушения условий применения ЕНВД либо по собственному желанию.

Согласно нормам Налогового кодекса под нарушением подразумевается превышение установленных ограничений по средней численности работников и доле участия в организации других компаний. Однако финансисты считают, что к таким нарушениям относятся и изменения физических показателей, данные по которым позволяют применять систему налогообложения в виде ЕНВД (Письмо от 24.11.2014 N 03-11-09/59636), например:

1) в розничной торговле, осуществляемой через магазины и павильоны, — увеличение площади торгового зала до размера, превышающего 150 кв. м;

2) при оказании услуг по временному размещению и проживанию — превышение общей площади требуемых для данных целей помещений 500 кв. м.

Дата снятия с учета

Ликвидация одного из объектов

Расчет ЕНВД

Основные правила

Согласно п. 1 ст. 346.29 НК РФ объектом налогообложения при применении ЕНВД признается вмененный (то есть не фактический, а потенциально возможный) доход налогоплательщика. В свою очередь, база по ЕНВД — это величина «вмененного» налога, получаемая путем произведения базовой доходности за налоговый период (по каждому «вмененному» виду деятельности своя, все они определены в п. 3 ст. 346.29 НК РФ), которая может быть скорректирована на коэффициенты К1 и К2, и величины физического показателя, характеризующего конкретный вид деятельности. Так, при оказании услуг по временному размещению и проживанию базовая доходность в месяц составляет 1000 руб., а в качестве физического показателя выступает общая площадь соответствующего помещения (в кв. м).

Расчет суммы ЕНВД производится отдельно не только по каждому виду осуществляемой «вмененной» деятельности, но и по каждому месту ее осуществления (если один и тот же вид деятельности на территории муниципального образования ведется в нескольких местах). Данный вывод следует из Порядка заполнения разд. 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности» декларации по ЕНВД (см. Приказ ФНС России от 04.07.2014 N ММВ-7-3/[email protected]).

Ликвидация одного из объектов ведения деятельности

К сведению. Минфин считает, что положения п. 9 ст. 346.29 НК РФ должны применяться в ситуации, когда один объект, через который ведется «вмененная» деятельность, закрывается, а другой, находящийся в том же муниципальном образовании, открывается (Письмо от 28.11.2014 N 03-11-09/60758). Допустим, организация состоит на учете в качестве плательщика ЕНВД по виду деятельности, установленному пп. 12 п. 2 ст. 346.26 НК РФ (оказание услуг по временному размещению и проживанию). Организация 12 ноября 2015 г. закрыла гостиницу, находящуюся по одному адресу, и открыла новую, расположенную по другому адресу, но в том же муниципальном образовании. С учетом позиции финансистов сумма ЕНВД должна быть исчислена исходя из изменившейся величины физического показателя (общей площади помещений для временного размещения и проживания в новой гостинице) с 1 ноября 2015 г.

Обратимся к Постановлению АС ЗСО от 07.10.2015 N Ф04-24010/2015 по делу N А45-20552/2014.

В рассматриваемой ситуации налогоплательщик перестает использовать при ведении «вмененной» деятельности отдельные объекты. А как указали судьи, прекращение деятельности по нескольким из объектов, используемых во «вмененной» деятельности, по правовым последствиям в целях налогообложения допустимо приравнивать к снятию с учета в налоговом органе в качестве плательщика ЕНВД. Ведь и в том, и в другом случаях утрачивается предмет обложения ЕНВД: при определении величины физического показателя учитывается только то имущество, которое способно приносить налогоплательщику доход и непосредственно участвовать в облагаемой ЕНВД предпринимательской деятельности .

———————————

Об этом сказано в п. 9 Информационного письма Президиума ВАС РФ от 05.03.2013 N 157, в котором приведен Обзор практики рассмотрения арбитражными судами дел, связанных с применением положений главы 26.3 НК РФ.

Следовательно, общество при расчете ЕНВД правомерно исходило из фактического количества дней в IV квартале 2013 г., в течение которых оно имело возможность осуществлять предпринимательскую деятельность через спорные объекты, и не должно уплачивать ЕНВД за оставшийся период этого квартала по спорным объектам. Данная позиция изложена и в Постановлениях АС ВВО от 29.06.2015 N Ф01-2244/2015 по делу N А31-7936/2014, АС ПО от 04.09.2014 N Ф06-13976/2013 по делу N А72-698/2014.

Прекращение ведения отдельной деятельности

Расчет налога с учетом п. 10 ст. 346.29 НК РФ (на основании фактического периода осуществления деятельности) нужно производить и в ситуации, когда налогоплательщик прекращает вести один из видов «вмененной» деятельности (несмотря на то, что в целом остается плательщиком ЕНВД). Пример из арбитражной практики — Постановление АС ДВО от 06.10.2015 N Ф03-4043/2015 по делу N А04-232/2015. Обратим внимание: суд при разрешении спора учел, что ИП представил в налоговый орган заявление о снятии с учета в качестве плательщика ЕНВД в отношении отдельного вида деятельности — оказания услуг по временному размещению и проживанию, а налоговый орган данное заявление принял. После подачи заявления ИП продолжил состоять на налоговом учете как плательщик ЕНВД в отношении иных видов деятельности, которые он ведет.

Одна из причин, по которым организация (ИП) должна сняться с учета в качестве плательщика ЕНВД путем подачи в налоговой орган соответствующего заявления, — полное прекращение ведения «вмененной» деятельности на территории муниципального образования. Если же организация (ИП) прекращает осуществлять какой-либо из видов предпринимательской деятельности либо вести «вмененную» деятельность через один из объектов при наличии других, такая организация продолжает уплачивать ЕНВД. В данном случае снятие с учета не производится, но налоговый орган лучше поставить в известность о произошедших изменениях. Это, в частности, может помочь в суде при отстаивании мнения о том, что сумму ЕНВД в описанных ситуациях следует рассчитывать исходя из фактического количества дней осуществления «вмененной» деятельности.

Заявление о снятии с учета ЕНВД

zayavlenie_o_snyatii_s_ucheta_envd.jpg

Похожие публикации

Закон обязует организации, уплачивающие единый налог на вмененный доход, при прекращении «вмененной» деятельности, или переходе на другую систему налогообложения, извещать об этом фискальный орган, подав заявление о снятии с учета ЕНВД.

В этом обзоре мы расскажем, как заполнить юридическому лицу бланк заявления о снятии с учета ЕНВД, также рассмотрим рекомендации по заполнению данной формы.

Снятие с «вмененного» учета: в каких случаях производится

Фактически, закон предоставляет субъекту хозяйствования:

право на самостоятельный выбор налогового режима, применяемого для выполнения обязательств перед бюджетом (при соответствии налогоплательщика установленным критериям);

право отказаться от применения того или иного льготного налогового режима;

право перейти на тот режим уплаты налогов, который наиболее выгоден для налогоплательщика, если последний считает этот переход целесообразным, написав в ИФНС по месту учета заявление о снятии с ЕНВД.

Налоговое законодательство выделяет три основных причины, по которым юрлицо может подать заявление на отказ от применения «вмененки». К таковым относятся:

прекращение осуществляемой на ЕНВД деятельности;

переход на другую систему налогообложения.

Исключение налогоплательщика из «вмененщиков» производится ИФНС, куда организация должна предоставить заявление о прекращении ЕНВД, заполненное в соответствии с утвержденными правилами.

Для отказа от «вмененного» спецрежима юрлицо составляет заявление ЕНВД-3 в стандартизированной форме, и передает его в инспекцию, которая производила постановку «вмененщика» на учет.

Сроки подачи заявления ЕНВД-3

Порядок отказа от «вмененки» и сроки, в пределах которых необходимо подать заявления, регламентируется п. 3 ст. 346.28 НК РФ. В соответствии с НК РФ, заявление о снятии с ЕНВД в 2019 г. должно быть подано в течение пяти дней с момента прекращения «вмененной» деятельности, добровольного перехода на иную налоговую систему или с последнего дня месяца налогового периода, в котором были допущены нарушения требований, перечисленных в п. 2.2 ст. 346.26 НК РФ (численность работников превысила 100 человек, или доля участия других юрлиц превысила 25%).

Заполняя заявление о снятии с ЕНВД, налогоплательщик указывает дату, с которой прекращается применение спецрежима. Именно с этой даты производится снятие налогоплательщика с «вмененного» учета.

ЕНВД-3: образец заполнения

Бланк заявления о снятии с ЕНВД и порядок его формирования утверждены Приложениями № 3 и № 11 к Приказу ФНС РФ № ММВ-7-6/[email protected] от 11.12.2012.

Форма ЕНДВ-3 используется для уведомления фискального органа о том, что предприятие-«вмененщик»:

прекратило предпринимательскую деятельность на ЕНВД;

переходит на применение иного налогового режима;

утратило право на применение «вмененки».

При заполнении бланка, налоговый агент на ЕНВД указывает:

КПП, присвоенный инспекцией ФНС, в которой организация встала на учет в качестве плательщика единого налога;

дату, с которой предприятие (или его подразделение) прекращает применять ЕНВД;

если заявление формирует и сдает представитель организации – вносятся сведения о документе, который подтверждает его полномочия (заверенную копию документа необходимо предоставить вместе с ЕНВД-3);

при помощи кодового обозначения (от 1 до 4) указываются причины прекращения применения «вмененки» в уведомительной части заявления, при этом код «4» указывается в случае, если налогоплательщик прекращает один из видов деятельности, которые осуществлялись юридическим лицом с применением ЕНВД, а также при смене адреса, по которому осуществляется «вмененная» деятельность;

кодом «1» или «2» обозначают, российская или иностранная компания подает заявление.

Необходимо учитывать, что в случаях, когда предприятие-налогоплательщик указывает код причины прекращения «вмененной» деятельности «4», обязательно заполняется приложение к заявлению ЕНВД-3. В нем может отражаться один вид деятельности или несколько. Если число отражаемых видов или мест ведения «вмененной» деятельности более трех, заполняется нужное количество листов приложения (количество прилагаемых страниц приложений указывается в отдельном поле заявления), каждый из которых заверяется подписью руководителя.

Код вида «вмененной» деятельности в приложении к заявлению указывается согласно приложения № 5 к Порядку заполнения декларации по ЕНВД (утв. приказом ФНС от 26.06.2018 N ММВ-7-3/[email protected]).

Предлагаем вам заполненный образец заполнения ЕНВД-3 (2019). Скачать стандартизированный бланк заявления и приложения к нему можно ниже.

Какая деятельность подпадает под ЕНВД в 2017 году

Содержание статьи

- Какая деятельность подпадает под ЕНВД в 2017 году

- Какие документы нужно вести ИП при ЕНВД

- Что такое вмененка и как по ней работать

Особенности перехода на ЕНВД

Эта система налогообложения довольно удобна, но пользоваться ею разрешено лишь некоторым категориям налогоплательщиков. Если предприятие либо предприниматель подпадают под ЕНВД, они освобождаются от уплаты налога на имущество и прибыль, НДС, не выплачивают НДФЛ на свои доходы. Согласно новым поправкам в НК РФ, с 2013 года переход на ЕНВД стал добровольным.

Менять систему налогообложения разрешено с началом нового налогового периода, если предприятие соответствует установленным для этого требованиям. Если суммарный годовой доход превысил 2 млн руб., на предприятии работает более 100 человек – в переводе его на ЕНВД откажут. Помимо этого, есть перечень предприятий, которым также не разрешается применение этого режима налогообложения. Более подробно об этом прописано в ст. 346.26 НК РФ.

При постановке на учет в налоговой инспекции юридического лица сразу пишется заявление о переходе на эту форму налогообложения, в противном случае это разрешено делать лишь в определенное время, раз в год.

Кто может уплачивать ЕНВД

Перечень категорий предпринимательской деятельности, подпадающей под действие ЕНВД, подробно прописан в Налоговом Кодексе РФ, при этом местные власти могут расширить его или убрать некоторые категории.

В Едином Классификаторе Видов Экономической Деятельности (ОКВЭД) под уплату ЕНВД подпадают:

— предприятия общественного питания; занимающиеся розничной торговлей в стационарной торговой сети, а также в объектах нестационарной розничной сети. При этом площадь торгового места не должна превышать 150 кв.м по каждому объекту организации торговли;

— предпринимательская деятельность по оказанию автотранспортных услуг по перевозке пассажиров и грузов на личном автотранспорте. В этом случае ИП не сможет перейти на ЕНВД, если в его собственности более 20 автомобилей, которые он использует в бизнесе;

— деятельность по оказанию ветеринарных и бытовых услуг;

— сдача внаем торговых мест, расположенных как в стационарной, так и в нестационарной торговой сети и предприятий общественного питания, не имеющих зала для обслуживания клиентов;

— оказание услуг по размещению рекламы на автотранспорте , а также наружной рекламы;

— предоставление услуг по временному размещению и проживанию (гостиничный бизнес), если площадь помещений не больше 500 кв.м.

Более точно узнать о том, подпадает конкретный вид деятельности в том или ином регионе под возможность перехода на ЕНВД, нужно узнавать в местном отделении ФНС.

Форма ЕНВД-4

Похожие публикации

Индивидуальные предприниматели – плательщики ЕНВД, прекращая полностью или частично работу на «вмененке», должны заявить об этом в налоговый орган. Заявление по форме ЕНВД-4 заполняется, чтобы ИП исключили из реестра лиц, применяющих ЕНВД, или с целью сообщить ФНС об изменениях, произошедших во «вмененных» видах деятельности. Эта форма действует только для ИП, для организаций разработана другая форма – ЕНВД-3. Особенности предоставления заявления ЕНВД-4, а также образец заполнения рассмотрим в этой статье.

Форма ЕНВД-4 в 2016

Форма ЕНВД-4 утверждена приказом ФНС РФ от 11.12.2012 № ММВ-7-6/941. Заявление направляется в инспекцию, в которой ИП зарегистрирован как плательщик «вмененного» налога.

Для 4-ЕНВД бланк 2016 года остается без изменений. Найти его можно на сайте ФНС в разделе для индивидуальных предпринимателей.

| Видео (кликните для воспроизведения). |

ИП должен направить заявление о снятии с учета в качестве плательщика «вмененного» налога по форме ЕНВД-4 не позднее пяти дней:

- с даты прекращения деятельности на «вмененке»; с учета ИП будет снят с указанного в заявлении дня, когда он перестал работать по этим видам бизнеса;

- со дня перехода на другой налоговый режим; дата снятия с учета при этом совпадет с датой перехода;

- с последнего дня месяца квартала, в котором были нарушены требования пп.1 п. 2.2 ст. 346.26 НК РФ, а именно – средняя численность работников у ИП превысила 100 человек; «вмененщик» будет снят с учета с первого дня того же квартала.

Общее правило гласит, что оставить ЕНВД и добровольно перейти на УСН, ОСН и другие налоговые режимы можно только с начала следующего года, то есть с 1 января. Этот день будет считаться днем перехода на иной режим, днем снятия с «вмененного» учета, а также с этого дня отсчитывается пятидневный срок подачи заявления ЕНВД-4.

Образец заполнения формы ЕНВД-4

В целом составление заявления о снятии с «вмененного» учета не вызывает затруднений, но имеет свои особенности. Детальный порядок заполнения формы утвержден уже названным ранее приказом ФНС № ММВ-7-6/941 (приложение № 12). Форма ЕНВД-4 состоит из двух разделов: титульного листа и приложения к нему.

В титульном листе указываются:

- данные о ИП — его фамилия, имя и отчество полностью, ИНН, ОГРНИП,

- код причины снятия с «вмененного» учета – от «1» до «3»; при прекращении одного или нескольких видов деятельности, осуществляемых на ЕНВД указывается код «4» и заполняется одно или несколько приложений к заявлению,

- дата прекращения деятельности на «вмененном» налоге; если код причины снятия с учета — «3», то дата не указывается,

- количество приложений и копий документов (если есть),

- количество страниц заявления,

- данные и телефон ИП или представителя,

- дата и подпись ИП или его представителя.

Приложение к форме ЕНВД-4 следует заполнять при прекращении работы по одному или нескольким видам «вмененной» деятельности, при этом указывается:

- код вида предпринимательской деятельности, который берется из приложения № 5 к Порядку заполнения налоговой декларации по ЕНВД (приказ от 04.07.2014 № ММВ-7-3/353),

- адрес места прекращения «вмененной» деятельности; без указания кода деятельности указывать адрес нельзя,

- подпись предпринимателя.

Один лист приложения к заявлению ЕНВД-4 может отразить только три вида деятельности ИП, по которым произошли изменения. В случае, когда таких изменений больше, следует заполнить необходимое количество листов и проставить на них сквозную нумерацию.

В нашем случае образец формы заявления с приложением заполнен для ИП, который прекращает один вид деятельности на «вмененке». Скачать его можно здесь.

Закрытие ИП 2019, если на ЕНВД

Для того чтобы закрыть ИП, находящегося на вмененке, необходимо сначала подать заявление в ИФНС о снятии предпринимателя с учета в качестве плательщика вмененного налога. Так как автоматическое снятие с ЕНВД действующим законодательством РФ не предусмотрено.

Снятие с учета ЕНВД: куда подается заявление

Заявление о снятии с учета ИП в качестве плательщика ЕНВД подается в ту налоговую инспекцию, в которой ранее предприниматель был поставлен на учет и которая выдала уведомление о применении данного спецрежима (п. 2, п. 3 ст. 346.28 НК РФ).

Ведь регистрации в качестве индивидуального предпринимателя и в качестве плательщика ЕНВД могут быть произведены в разных инспекциях. Общая постановка ИП на учет производится в ИФНС по месту его жительства (ст. 22.1 Закона от 08.08.2001 № 129-ФЗ ), а постановка на учет при применении ЕНВД производится по месту ведения бизнеса (п. 2 ст. 346.28 НК РФ).

И только если предприниматель занимается перевозкой пассажиров или грузов, либо развозной или разносной розничной торговлей, либо размещением рекламы на транспортных средствах и внутри них, его регистрация при переходе на ЕНВД будет производиться в ИФНС по месту жительства (п. 2 ст. 346.28 НК РФ).

Снятие с учета ЕНВД: сроки подачи заявления

Подать заявление в ИФНС о снятии с учета в качестве плательщика вмененного налога нужно в строго установленные сроки – в течение 5-ти рабочих дней со дня прекращения деятельности, облагаемой ЕНВД (п. 3 ст. 346.28 НК РФ).

Налоговая инспекция в течение 5-ти дней с даты получения заявления производит снятие с учета плательщика ЕНВД и направляет предпринимателю соответствующее уведомление. Датой снятия с учета ЕНВД будет являться указанная в заявлении дата окончания ведения деятельности, облагаемой вмененный налогом (п. 3 ст. 346.28 НК РФ).

Снятие с учета ЕНВД: бланк заявления

В 2019 году для снятия ИП с учета в качестве плательщика ЕНВД используется заявления по форме № ЕНВД-4, бланк которого утвержден Приложением № 4 к Приказу ФНС России от 11.12.2012 № ММВ-7-6/[email protected]

Скачать заявление ЕНВД-4 можно по ссылке.

Порядок заполнения заявления о снятии с учета ЕНВД, а также образец его заполнения смотрите в отдельной консультации.

Как и для чего составляется заявление от ИП на ЕНВД?

Система ЕНВД (единый налог на вмененный доход) представляет собой режим, при котором налогоплательщику вменяется предполагаемый доход от деятельности. Налоговый орган самостоятельно рассчитывает сумму налога от данного вида деятельности. Уплата этого налога дает возможность освободиться от других видов налогов. В 2013 году в системе ЕНВД произошли некоторые изменения – налог перестал быть вмененным согласно виду деятельности. Теперь решение, писать ли заявление ИП на ЕНВД, принимается предпринимателем на добровольной основе.

Преимущества данной системы

Эксперты уже много лет спорят об упрощенных системах налогообложения, однако так и не пришли к единой точке зрения. Одни считают, что подобные системы приносят лишь вред, помогая скрывать налоги, другие уверены, что они вполне приемлемы. Между тем уплата налогов является неотъемлемой частью любого бизнеса, поэтому обострять отношения с налоговой службой в любом случае не рекомендуется. Конечно, платить налоги необходимо, однако благодаря заложенным в законах Российской Федерации механизмам налоговую нагрузку можно существенно снизить. Одним из механизмов упрощения налоговой нагрузки является система ЕНВД. Заявление на ЕНВД следует подавать сразу при регистрации ИП.

Не существует единого мнения о том, какая именно система налогообложения лучше, так как каждая из них имеет свои плюсы и минусы. Тем не менее, многие предприниматели начинают трудовую деятельность именно с этой системы.

Преимущества единого налога на вмененный доход:

- Упрощенное ведение бухгалтерского учета.

- Оплачивается определенная сумма дохода вне зависимости от других факторов (к примеру, более высоких процентов продаж). В то же время многие считают это преимущество спорным.

- Возможно сочетание УСН и ОСНО по отношению к другим видам деятельности предпринимателя.

- НДФЛ становится меньше на сумму страховых взносов, вносимых в Пенсионный фонд РФ.

- Фиксированная сумма дохода не всегда является преимуществом – к примеру, если месячный доход составил меньшую сумму, чем фиксированная оплата.

- Налоговый кодекс устанавливает ограничения физических показателей – то есть нельзя превышать указанное количество машин, сотрудников и даже расширение площади запрещается.

Как правильно встать на учет?

Этот вопрос интересует каждого начинающего предпринимателя, деятельность которого подпадает под систему ЕНВД. Сначала следует сообщить о своей деятельности в ИФНС, после чего написать заявление о постановке на учет в качестве ИП. Затем оформить и подать заявление специального образца, сделав это не позже чем спустя 5 рабочих дней после начала предпринимательской деятельности по оказанию услуг или ведению определенных работ.

Какую инспекцию выбрать?

Если бизнес, в буквальном смысле, не привязан к определенной территории (ИП занимается разносной торговлей, грузоперевозками, доставкой газет по всему городу, размещением рекламы на транспорте), предпринимателю следует регистрироваться в ИФНС по месту нахождения компании или месту жительства. В иных случаях регистрацию проходят по месту ведения деятельности. Если предприниматель еще не обращался в данную инспекцию, ему нужно будет представить определенные документы.

Необходимые документы

Документы, которые требуются, чтобы встать на учет в системе ЕНВД:

- Паспорт.

- Лист записи ЕГРИП.

- Свидетельство о постановке на регистрационный учет в качестве ИП.

В некоторых случаях предпринимателя заменяет его помощник (законный представитель) – тогда нужно предоставить нотариально заверенную доверенность.

Подача заявления

Заявление о постановке на учет в качестве налогоплательщика ЕНВД подается не позже чем через пять дней после начала какой-либо деятельности.

Его необходимо правильно оформить, иначе инспекция может отказать в регистрации. Это могут сделать и по другой причине – из-за наличия судимости, например. Однако чаще всего виноватым оказывается именно некорректное заполнение документа. Среди других причин отказа в регистрации могу быть такие:

- Вы уже регистрировались раньше.

- Менее чем год назад вы были признаны банкротом.

- Вы предоставили не все документы, которые были указаны в заявлении.

Перейти на ЕНВД можно и с начала нового календарного года. Для этого не позднее пятого рабочего дня нового года нужно подать в налоговую инспекцию соответствующее заявление на вменеку. Если же предприниматель состоял на общей системе налогообложения, тогда окончания года ему ждать не обязательно. Он может подать заявление на переход на ЕНВД в любой день.

Порядок оформление заявления. Заполнение формы ЕНВД-2

Первый шаг – это распечатка бланка по форме ЕНВД-2, обязательно в двух экземплярах. Первый заполненный бланк вы отдаете инспекции, второй оставляете у себя.

- Начинайте заполнять бланк с левой крайней стороны листа. Необходимо заполнить все графы и ячейки, при необходимости ставя прочерки в определенных полях.

- Верх первого листа документа предназначен для ИНН предпринимателя. Дальше следует указать номер страницы (001), а также код территориального подразделения ФНС, в который будут поданы бумаги.

- После этого нужно внести сведения о дате начала деятельности предпринимателя, которая относится к видам, входящим в ЕНДВ. Указываются данные предпринимателя – ФИО и сведения ОГРНИП.

Налоговое заявление о постановке на регистрационный учет ИП требует предоставления паспорта, а также документа, подтверждающего местонахождение предпринимателя.

Часто возникающие вопросы

Раньше ЕНВД был обязательным, и отказ от него грозил серьезными неприятностями. Законом, принятым в 2013 году, эта норма была отменена, и теперь ИП волен сам выбирать систему налогообложения. Тем не менее встречаются случаи, когда предприниматель вынужден был применить УСН из-за разногласий по поводу времени регистрации и начала трудовой деятельности, собираясь при этом в ближайшем будущем перейти на ЕНВД.

Если регистрация индивидуального предпринимателя происходит на несколько месяцев раньше, чем он начинает свою деятельность по системе ЕНВД, возникает множество вопросов. Ведь как считают до сих пор некоторые, существует закон, обязывающий предпринимателя подать заявление на ЕНВД в течение 5 дней после начала трудовой деятельности. При этом необходимо выбрать подходящую систему налогообложения в течение 5 дней после регистрации ИП. Как же быть? Как совместить два этих требования?

Для начала следует заметить, что закон, обязывающий предпринимателя подать заявление на ЕНВД в течение пяти дней после начала трудовой деятельности, был изменен 1 января 2013 года – теперь решение о принятии ЕНВД принимается только добровольно.

В данном случае лучше всего поступить так: во время регистрации ИП подать заявление о применении УСН (это упрощенная система налогообложения, которая является специальным режимом, снижающим налоговую нагрузку на представителей малого и среднего бизнеса). А после начала предпринимательской деятельности уже переходить на ЕНВД.

Переход на ЕНВД с УСН

Основной «инструмент», опять-таки, – заявление в налоговую инспекцию. Для того чтобы ИП перейти на ЕНВД, нужно заполнить бланк ЕНВД-2. Эта форма была утверждена в Российской Федерации в 2012 году приказом ФНС № ММВ-7-6/[email protected] ЕНВД, или налог на вмененный доход, является единственной в России системой налогообложения, которая вообще не зависит от того, какие расходы несет и какие доходы получает предприятие или частный предприниматель. Ранее срок ее функционирования продлили до 2018 года, теперь же Правительство РФ решило продолжить его до 2020 года. Узнать о том какие изменения по ЕНВД произошли в 2016 году для ИП можно здесь.

Перечень видов деятельности, попадающих под ЕНВД

ЕНВД применяется многими небольшими предприятиями, деятельность которых соответствует данному режиму налогообложения.

Этот налог объединяет в себе несколько налогов одновременно, чем экономит время на сдачу отчетности для мелкого и крупного предпринимательства.

Плательщики ЕНВД далеки от уплаты налога на прибыль, на имущество по данной деятельности, НДС.

Им это не знакомо.

Принципы работы с данным налогообложением

Перейти на уплату ЕНВД может не только полностью предприятие, но и отдельные его виды деятельности.

Существуют некоторые ограничения, которые не позволяют некоторым видам деятельности применять ЕНВД.

Такой перечень содержится в статье 346. 26 Налогового кодекса.

Для перевода отдельных видов деятельности на вмененку потребуется постановка на учет в качестве плательщика ЕНВД в ИФНС по месту деятельности.

Для этого пишется заявление на постановку по специальной форме.

Уплачивается ЕНВД по усмотрению фирмы: либо ежеквартально, либо раз в год.

Сдавать отчетность понадобится в нескольких экземплярах.

Использование ЕНВД в разных городах может отличаться.

К примеру, Москва практически не использует данную систему налогообложения, за исключением организаций, распространяющих наружную рекламу.

В этом интересном видео, рассказано, что такое ЕНВД, расчёт и нюансы данной системы налогообложения.

Какие виды деятельности выбирает ЕНВД

На вмененный налог могут перевестись организации, предоставляющие:

- Услуги бытового и ветеринарного характера, услуги по ремонту автотранспорта.

- Место под стоянку автотранспорта.

- Общественным питанием на площадях до 150 кв. метров и без залов обслуживания.

- Рекламные услуги на рекламных конструкциях.

- Места для проживания в общей площади до 500 кв. метров.

А также предприниматели:

-

- занимающиеся розничной торговлей на территории до 150 кв. метров и без торговых залов, а так же нестационарные торговые сети — выездная и выносная торговля;

-

- предоставляющих в аренду места для торговли без торговых залов;

- предоставляющие во временное пользование участок земли для размещения торговых сетей.

Таблица кодов видов деятельности

| Код | Виды предпринимательской деятельности | Физ. показатели | Баз. доход. |

|---|---|---|---|

Выше перечисленные виды деятельности на предприятии позволяют использовать режим ЕНВД.

На данном режиме позволительно снизить налог на до 50% от рассчитанной суммы.

А в зачет принимаются суммы расходов, оплаченные в данном рабочем периоде.

Кому нельзя применять

Немало категорий организаций, которые не попали в список плательщиков ЕНВД.

Даже если некоторые из них ранее применяли вмененку, то при наличии одного из перечисленных обстоятельств, фирма обязана перейти на общий режим налогообложения.

К таковым обстоятельствам относится:

- Оказание услуг общепита на территории медицинского или социального учреждения;

- Применение патентной системы налогообложения на тот вид деятельности, который попадает по ЕНВД;

- Превышение годового показателя среднесписочной численности в 100 человек;

- Превышение доли сторонних предприятий более 25%;

- Сдача в аренду АЗС или АГЗС;

- Прекращение деятельности, позволяющей использование ЕНВД.

Переход на общий режим налогообложения осуществляется после подачи заявления требуемой формы в налоговый орган.

Как ведется раздельный учет при нескольких системах налогообложения

Если предприятие занимается только одним видом деятельности или несколькими, но подпадающими под ЕНВД, то учет, в таком случае, ведется довольно просто.

Бесплатная выписка из ЕГРЮЛ. Как получить и что для этого знать, вы узнаете из полезной статьи, на нашем сайте.

Здесь, находится полезная информация о том, как получить ИНН на ребёнка.

О том, какие изменения могут быть внесены в устав ООО, можно узнать из образца, размещённого в данной статье. Не пропустите важную информацию!

Если же фирма ведет обширную разностороннюю деятельность, то обязательно один или несколько видов выпадают из списка деятельности подпадающих под вмененку.

В таком случае необходимо разделить учет доходов и расходов.

Учет доходов неудобств не доставляет.

А вот расходы, в частности заработная плата управленческого персонала, который управляет всеми видами деятельности, заставляет задуматься.

При вмененке заработная плата сотрудников не учитывается в качестве расхода и не показывается в налоге на прибыль.

При организации раздельного учета зарплата сотрудников, занятых в разных видах деятельности подлежит раздельному учету.

Разделить ее можно пропорционально полученным доходам от разных видов деятельности.

Раздельный учет распространяется и на имущественный налог, НДС.

Остались вопросы? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 577-03-71

(Москва)

+7 (812) 425-60-36

(Санкт-Петербург)

8 (800) 350-84-13 доб 680

Для всех регионов!

Это быстро и бесплатно!

ЕНВД очень выгодно использовать для предпринимательства, однако он позволяет развиваться лишь в ограниченном направлении.

Для того, чтобы расширить и разнообразить свою деятельность, понадобится несколько усложнить свою отчетность.

Для раздельного учета понадобится заполнять две книги учета.

| Видео (кликните для воспроизведения). |

На вмененке предприниматель может вычесть не более 50 процентов.

Источники

Юсуфов, А.Г. История и методология биологии. Учебное пособие для ВУЗов / А.Г. Юсуфов. — М.: Высшая школа, 2011. — 107 c.

Дьяченко, Е. Б. Контроль за корпорациями. Доктрина и практика / Е.Б. Дьяченко. — М.: Инфотропик Медиа, 2013. — 142 c.

Севан, О.Г. «Малые Корелы». Архангельский музей деревянного зодчества. История создания, методология, современное состояние / О.Г. Севан. — М.: Прогресс-традиция, 2011. — 909 c.- Мазарчук, Д. В. Общая теория государства и права. Ответы на экзаменационные вопросы / Д.В. Мазарчук, Н.А. Глыбовская. — М.: ТетраСистемс, 2011. — 144 c.

- Гуреев, В. А. Комментарий к Федеральному Закону «О судебных приставах» / В.А. Гуреев. — М.: Wolters Kluwer, 2017. — 208 c.

Я являюсь специалистом в области гражданского права. Работаю в частной компании по оказанию юридических услуг населению 12 лет. За это время собрал самые распространенные обращения клиентов и оформил в виде отдельных статей для данного сайта. Если у вас остались вопросы в этой тематике, то пишите в виджет онлайн консультанта на сайте, вам обязательно помогут.