Содержание

- 1 Выплаты супругов при разводе облагаются НДФЛ, только если они производятся на основании соглашения, и в ЗАГСе есть запись о расторжении брака

- 2 Нужно ли супругам платить налог при разделе имущества при разводе?

- 3 Что такое госпошлина на раздел имущества при разводе

- 4 Налоги при разделе имущества супругов (Фимина Н.)

- 5 Развод. Раздел имущества. Продай сразу, не плати налог.

- 6 Кто из супругов платит госпошлину при разводе и разделе имущества

- 7 Если соглашение о разделе имущества составлен до развода налоги платить не нужно

- 8 При разделе имущества между супругами сколько стоит налог

- 9 Раздел имущества в разводе: сложные случаи

Выплаты супругов при разводе облагаются НДФЛ, только если они производятся на основании соглашения, и в ЗАГСе есть запись о расторжении брака

Минфин России разъяснил, что если в процессе развода суд принял решение о выплате супруга, получившего большую долю имущества, супругу, получившему меньшую долю, денежных средств, то сумма такой выплаты будет являться компенсацией, предусмотренной Семейным кодексом. НДФЛ данная сумма не облагается. При этом такая же выплата, но произведенная после расторжения брака на основании соглашения о разделе имущества, будет являться доходом, подлежащим обложению НДФЛ (письмо Департамента налоговой и таможенной политики Минфина России от 2 марта 2017 г. № 03-04-07/11811).Напомним, что имущество, нажитое супругами во время брака, является их совместной собственностью (п. 1 ст. 256 Гражданского кодекса).

В свою очередь раздел общего имущества супругов может быть произведен как в период брака, так и после его расторжения по требованию любого из супругов. Общее имущество супругов может быть разделено между супругами по их соглашению. Соглашение о разделе общего имущества, нажитого супругами в период брака, должно быть нотариально удостоверено (п. 1-2 ст. 38 Семейного кодекса).

В случае спора раздел общего имущества супругов, а также определение долей супругов в этом имуществе производятся в судебном порядке (п. 3 ст. 38 Семейного кодекса РФ).

При разделе общего имущества суд по требованию супругов определяет, какое имущество подлежит передаче каждому из них. В случае, если одному из супругов передается имущество, стоимость которого превышает причитающуюся ему долю, другому супругу может быть присуждена соответствующая денежная или иная компенсация (абз. 2 п. 3 ст. 38 Семейного кодекса РФ). Право собственности прекращается при отчуждении собственником своего имущества другим лицам, отказе собственника от права собственности, гибели или уничтожении имущества и при утрате права собственности на имущество в иных случаях, предусмотренных законом (п. 1 ст. 235 ГК РФ).

На основании этого, изменение состава собственников, в том числе переход имущества к одному из участников совместной собственности, не влечет для этого лица прекращения права собственности на указанное имущество. При разделе такого имущества, например, при расторжении брака оно меняет статус, то есть режим совместной собственности прекращается, и оно (в определенных соглашением сторон или судом долях) переходит в единоличную собственность каждого из супругов.

В то же время при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды (п. 1 ст. 210 Налогового кодекса).

При этом доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физлиц в соответствии с главой 23 «Налог на доходы физических лиц» НК РФ (ст. 41 НК РФ).

Вместе с тем доходами при исчислении НДФЛ не признаются доходы от операций, связанных с имущественными и неимущественными отношениями физлиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ, за исключением доходов, полученных указанными физлицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений (п. 5 ст. 208 НК РФ).

Соответственно, при заключении супругами соглашения о разделе имущества, находившегося в их совместной собственности, у супругов не возникает экономической выгоды, поскольку один из них становится единоличным владельцем части имущества, которым владел и ранее, но совместно с супругом. Следовательно в случае передачи денежных средств между членами семьи до расторжения брака НДФЛ не взимается.

Также налог не взимается с выплат и компенсаций, в том числе полученных по решению суда (п. 1 ст. 217 НК РФ).

Добавим, что брак считается расторгнутым со дня госрегистрации расторжения брака в книге регистрации актов гражданского состояния, а при расторжении брака в суде– со дня вступления решения суда в законную силу (п. 1 ст. 25 Семейного кодекса РФ). Сумма денежных средств, переданная после госрегистрации, будет облагаться НДФЛ.

Нужно ли супругам платить налог при разделе имущества при разводе?

Телефон Юриста в Москве +7 (499) 322-02-63 в Санкт-Петербурге +7 (812) 309-42-67

Для того чтобы ответить на вопрос о том, нужно ли платить налог при разделе совместно нажитого имущества, необходимо понимать, каким образом происходит раздел. По поводу данного вопроса было дано разъяснение Минфином России от 02.03.2017 г. № 03-04-07/11811.

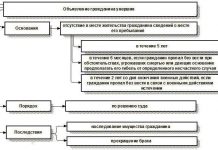

Раздел имущества может производиться как в период брака, так и после его расторжения. Существует два способа раздела:

- в период брака — соглашением супругов;

- после развода — соглашением супругов или решением суда.

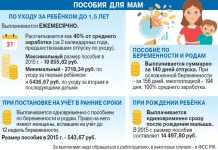

Независимо от способа, если совместно нажитое имущество делится поровну, то налог на доходы физических лиц не уплачивается. Несколько иная ситуация, в случае если один из супругов получает большую долю, а другому полагается денежная компенсация.

Согласно ст. 208 Налогового кодекса РФ, доходами не признаются доходы от операций между близкими родственниками. Таким образом, если во время брака супруги решили разделить совместно нажитое имущество, то налог не платится, т. к. экономической выгоды не возникает, поскольку супруг становится единоличным владельцем имущества, которым владел раньше, но совместно с другим супругом.

Если имущество делится после развода в судебном порядке, то в случае получения одним из супругов большей доли, а другим — денежной компенсации такая компенсация, согласно ст. 217 НК РФ, не подлежит обложению налогом. Если же после развода супруги делят имущество во внесудебном порядке путём заключения соглашения о его разделе, то супруг, получивший денежную сумму от супруга, получившего большую часть имущества, должен будет заплатить налог 13%.

Что такое госпошлина на раздел имущества при разводе

Часто возникает проблема раздела имущества при разводах, и тогда не обойтись без составления соглашения между мужем и женой, которое заключается у нотариуса.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 317-60-09 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Но в тех случаях, когда не удается решить возникающие споры мирным путем, приходится обращаться в суды.

Если дело приобрело такой поворот, сторонам необходимо ориентироваться в своих правах, обязанностях и порядке проведения процедуры при разделе.

Содержание

Как сделать расчеты госпошлины, каким образом определяется общее имущество, с чего начать – такие знания помогут справиться самостоятельно без участия адвокатов.

Основные моменты ↑

Не каждый знает, как правильно поступить при разводе, как получить то, что ему причитается. Не все также ориентируются, на какое имущество можно претендовать.

Какие объекты являются общей собственностью? Какие нормативные акты регулируют обращение в суд?

Определения

Госпошлина на раздел имущества при разводе – это установленная законодательством плата, которая осуществляется при обращении гражданского населения и юрлиц в госучреждения (в том числе и суд) при юридических действиях (в бракоразводном процессе).

В общем – фиксированная сумма, но если речь идет об имуществе, тогда нужно провести самостоятельные расчеты.

Раздел совместно нажитого имущества

П. 15 постановления Пленума Верховного суда РФ от 5 ноября 1998 года № 15 (применение судом законодательных актов о расторжении брака) имеет разъяснения о совместной собственности, которая будет подлежать разделу (ст. 34 п. 2 подпункт 1 СК).

Это имущество, что нажито в браке, и в соответствии со ст. 128, 129, 213 пп.1-2 ГК является объектом прав собственности физических лиц в независимости от того, кем оно покупалось.

Исключением являются случаи, когда действует другой порядок распределения согласно брачному договору.

В первую очередь определим, что понимать под совместно нажитым имуществом, чтобы разобраться, как оценивать и составлять иск.

В соответствии с законодательными актами Российской Федерации, имущество супругов, которое приобреталось в браке, считается общим. Поэтому при разводе оно будет поделено в равных частях, если не предусмотрено другое.

Такие положения действуют даже в ситуациях, когда один из супругов не имел своего заработка. Общая собственность – это:

| Что относится к общей собственности | Описание |

| Прибыль мужа и жены от любого вида деятельности | Предпринимательства, зарплата на предприятии, интеллектуальная работа |

| Пенсия, пособие, другая выплата в денежном эквиваленте без конкретного назначения | Осуществление материальной выплаты, начисление сумм при увечье или возникновении других проблем здоровья, возмещения ущерба |

| Недвижимость и другое имущество | Мебель, дом, гараж, дача, бытовая техника и т. д. |

| Ценные бумаги, вклад, пай, доля в капитале | Что вносилась в коммерческую компанию и кредитное учреждение |

| Другие виды имущества, что покупались в браке | При этом не имеет значения, на кого оформлено приобретение или кто его оплатил |

| Долг и обязательство | Что появились при совместном проживании |

Не будет учитываться при расчете только:

- Имущество, которое супруги получили по безвозмездной сделке (по договору дарения, в качестве наследства, при приватизации) от третьего лица.

- Не относится к совместному имуществу также то, что покупалось в браке на средства, полученные до его заключения.

- Недвижимость, что оформлялась супругом при первичной приватизации.

- Имущество несовершеннолетнего ребенка (его вещи будут с тем, с кем он проживает).

- Вещи личного пользования (предметы одежды, обуви и т. п.), кроме драгоценных металлов.

Есть права на совместное имущество у супруга и в том случае, если он не имел заработка, а занимался ведением домашних дел, ухаживал за ребенком или имел иные уважительные причины.

После определения стоит провести оценивание, и тогда составить иск. Важный шаг – сделать правильные расчеты госпошлины и уплатить ее в государственную казну. Расторгая брак, супруги имеют право самостоятельно разделить имущество или обратиться в суд.

Заявление (образец можно посмотреть в интернете или взять в уполномоченных структурах) должно подаваться при обращении для расторжения брака или на протяжении 3 лет после развода. Необходимо прилагать имущественную опись, а также документы (по возможности).

Разделение недвижимости – непростое решение. Судом может назначаться компенсация супругу, если определенная часть ему не была передана во время разводного процесса.

Если супругами не было проведено раздел имущества, то спустя время все равно нельзя продать или подарить третьему лицу то, что было совместно нажито (дом, дачу, авто).

Зачастую такое разрешение желают увидеть представители уполномоченных органов при оформлении сделки по договору купли-продажи.

Состоявшаяся сделка может считаться недействительной, если один из супругов обратится суд. Он может потребовать выплату определенной суммы с совместной собственности.

В том случае, когда одним из супругов скрыто общее имущество (ст. 200 п. 1 ГК РФ), отводится три года для подачи заявления о его разделении.

Куда обращаться

Исковое заявление предоставляют мировому судье в уполномоченные органы по месту прописки того, кто его подает. При обращении необходимо прилагать полный пакет документов из регламентированного перечня.

Должно быть указано стоимость каждого объекта раздела, оплачено госпошлину при обращении (платит истец). Необходимы такие документы:

- Свидетельство о расторжении брака (свидетельство о заключении брака).

- Ксерокопия паспорта.

- Квитанции об уплате госпошлины.

Налоги при разделе имущества супругов (Фимина Н.)

Дата размещения статьи: 30.08.2017

Вопрос налогообложения доходов, полученных физическими лицами — супругами при разделе имущества, зачастую вызывает сложности при правовой квалификации. В частности, в тех случаях, когда операции по разделу имущества ошибочно приравниваются к договорам дарения. В настоящей публикации обозначенный вопрос будет рассмотрен более подробно.

Исчисление и уплата налога на момент раздела имущества

Исчисление и уплата налога в случае дальнейшего отчуждения объекта

Развод. Раздел имущества. Продай сразу, не плати налог.

Ситуации бывают разные. Что нужно знать о налогообложении при продаже имущества после развода?

Рассмотрим такую жизненную ситуацию:

Вы поругались с супругом. Развелись, поделили недвижимое имущество. Естественно вы можете поделить только то имущество, которое приобреталась в период брака.

Очень часто бывает, что видеть своего бывшего супруга Вы больше не хотите и желаете продать свою недвижимость как можно быстрей.

Но есть одна загвоздка: Вы зарегистрировали мировое соглашение или решение суда и у Вас новое свидетельство о праве собственности. От незнания, многие говорят, что при продаже недвижимости, раньше 3 лет, а с 01.01.2016 г. 5 лет Вы должны будете заплатить подоходный налог.

В п. 4 ст.256 ГК РФ предусмотрено, что определение долей супругов в общем имуществе производится при его разделе в порядке, установленном семейным законодательством.

На основании положений ст.38 и 39 Семейного Кодекса РФ общее имущество супругов может быть разделено между супругами по их соглашению. При этом доли супругов признаются равными в случае, если иное не предусмотрено договором между супругами.

Таким образом, имущество, приобретенное одним из супругов в браке, является совместной собственностью обоих супругов независимо от того, на кого из них оно оформлено, если иное не установлено брачным или иным соглашением, а также кем из супругов вносились деньги на его приобретение. При этом срок владения одним из супругов конкретным объектом имущества, полное право распоряжения которым такой супруг получил в результате произведенного раздела общего имущества, нажитого во время брака, исчисляется с даты приобретения этого объекта на имя любого из супругов ранее.

Например, если Вы с супругом купили квартиру в 2010 году, а сейчас по решению суда разделили имущество, то срок владения имуществом исчисляется не с даты выдачи нового свидетельства, а с 2010 года.

Если же срок владения имуществом менее минимального предельного срока владения, то Вы можете уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных и документально подтвержденных расходов, связанных с получением этих доходов.

Еще один пример: на десятом году брака в 2014 году вы купили квартиру за 8 млн. руб. и оформили ее на мужа. В 2015 году поругались и развелись, по мирному договориться не получилось и по решению суда поделили квартиру по ½ доле, получив новое свидетельство в Росреестре. Дальше через риелтора договорились продать всю квартиру целиком. Вам удалось продать квартиру за 8,5 млн. руб., следовательно со своей ½ доли вы получили доход в размере 250тыс. руб. и только с этой суммы должны заплатить подоходный налог в размере 13%.

Кто из супругов платит госпошлину при разводе и разделе имущества

Госпошлина при разводе – обязательный платеж в пользу бюджета страны за предоставление госорганами услуг или регистрацию ими значимых фактов.

Пошлина за действия неимущественного характера взимается в фиксированных суммах, тогда как за имущественные споры, включая раздел имущества при разводе – в процентах от стоимости спорного имущества. Так, размер госпошлины при разводе может быть весьма внушительным.

Ключевыми моментами при расчете разводной пошлины являются:

- обоюдное согласие супругов и их дееспособность;

- известное местонахождение супругов;

- наличие или отсутствие имущественного спора.

От перечисленных факторов зависит, как будет рассчитываться пошлина, будет ли она фиксированной величины и кто должен ее внести.

Регулируется платеж государству следующим законодательством:

- Ст. 38 Семейного кодекса, допускающей дележ собственности;

- Ст. 333 Налогового кодекса с порядком уплаты и размером платежа.

Кто уплачивает госпошлину, если развод проходит без суда

Развод может проходить по разным сценариям. От этого зависит, какой процент потребуется заплатить государству в виде пошлины.

Супруги даже не всегда обязаны идти в суд — они могут развестись через ЗАГС, а имущество разделить в соглашении у нотариуса.

Во внесудебном разводе госпошлина при разводе составляет 650 рублей в общей сумме для супругов. Муж и жена являются в ЗАГС и платят пошлину вместе за регистрацию факта развода и чтобы им выдали свидетельский документ.

Видео: Секреты идеальных жён

| Видео (кликните для воспроизведения). |

Этот способ доступен при соблюдении ряда условий:

- супруги не имеют несовершеннолетних детей;

- жена не беременна;

- имеется обоюдное согласие;

- отсутствует спор о разделе имущества;

- супруги могут явиться в ЗАГС или оформить нотариальное пожелание.

Ситуациями, приравненными к обоюдному согласию, можно назвать:

- признание супруга пропавшим без вести;

- нахождение супруга в тюрьме на срок более 3 лет;

- признание супруга недееспособным.

В таких ситуациях платеж совершается только лицом, подающим на развод – суммой 350 рублей, по правилу, урегулированному ст. 333.26 Налогового кодекса.

Может статься, что спора между супругами нет, но они имеют несовершеннолетних детей. Такой развод обязан идти через суд, а размер госпошлины составит те же 650 рублей общей суммы. Это пошлина за подачу иска, которую может уплатить как истец целиком, так и переложить половину на ответчика по требованию.

Немаловажно, что к судебной госпошлине присовокупится и пошлина ЗАГСа за выдачу разводного свидетельства в дальнейшем. Так пошлина за развод удвоится и составит 1300 рублей.

Видео: Госпошлина за развод в 2016 году

Кто уплачивает госпошлину при разводе, если имущество делится через суд

Раздел имущества при разводе через суд не отделяется законом от прочих имущественных споров. А госпошлина за имущественные споры, по ст. 333 НК РФ, считается от цены иска.

Цена иска – это общая стоимость спорного имущества. Именно в процентах от нее истец должен заплатить госпошлину (но не ниже установленной границы).

Истец может сразу внести полный размер пошлины и позже потребовать от ответчика возмещения его части. Или истец может заплатить процент только от того имущества, на которое претендует. Во втором случае надо попросить суд взыскать другую часть с ответчика в иске.

Минимальные границы и процент от стоимости имущества, который станет пошлиной, регулируется ст. 333.19 НК РФ:

- 4% имущества, но в размерах от 400 рублей – при цене совместного имущества до 20 000 рублей включительно.

- 3% имущества, но в размерах от 800 рублей – при цене совместного имущества 20 001-100 000 рублей.

- 2% имущества, но в размерах от 3 200 рублей – при цене совместного имущества 100 001-200 000 рублей.

- 1% имущества, но в размерах от 5 200 рублей – при цене совместного имущества от 200 001 до 1 000 000 рублей включительно.

- 0,5% имущества, но в размерах от 13 200 рублей и до 60 000 рублей – при цене совместной собственности более 1 000 000 рублей.

- сначала взимается минимальный фиксированный платеж (минимум 400 рублей, но это с обоих супругов);

- затем со стоимости имущества, которая превышает установленные границы, и только с нее взимается процент.

Так, минимальная пошлина, которую платит супруг при разделе имущества через суд, составляет 200 рублей. Верхняя граница платежа – 60 000 рублей.

Почему закон требует платить пошлину дважды

Исходя из понятия госпошлины, за любые юридически значимые услуги госорганов и регистрацию ими фактов надо платить государству. Создается впечатление, что развод является одной процедурой, и граждане возмущаются, когда от них требуют платить еще раз.

Дублирование платежа возникает, если развод проходит через суд. Госпошлина взимается за принятие и рассмотрение иска. Но суд не выдает разводные свидетельства – он лишь защищает интересы сторон.

Свидетельства о разводе понадобятся, чтобы изменить статус в паспорте и единолично распоряжаться своей частью имущества. Их выдает ЗАГС. Услуги ЗАГСа являются услугами иного органа, поэтому тоже должны быть оплачены через госпошлину.

Так и получается, что супругам сначала надо заплатить 650 рублей за суд, потом – еще 650 рублей за свидетельства. Это в порядке совместного решения без судебного раздела имущества.

Надо заметить, что каждому из супругов придется заплатить за свое свидетельство отдельно. Бывают ситуации, когда один супруг официально уже разведен, а другому в ЗАГСе сообщают, что он еще находится в браке (до уплаты пошлины за свидетельство).

Имущество делить все равно придется, даже если не через исковое заявление. При ином подходе – пошлина взимается за услуги нотариуса.

Как считается госпошлина при делении собственности у нотариуса

Из совместного решения о разводе и отсутствия вопросов по нажитому хозяйству следует нотариальное соглашение. Это документ, который удостоверяет части имущества, закрепляемые за супругами.

Услуги нотариуса также облагаются государственной пошлиной, но в иных рамках. Муж или жена могут уплатить пошлину как единолично, так и вместе. Регулируются рамки нотариальной госпошлины ст. 22 «Основ нотариата» и ст. 333.24 НК РФ.

Размер пошлины исчисляется, исходя из общей суммы имущества, которую супруги указывают в нотариальном соглашении:

- 0,5% имущества в соглашении, но в размерах от 1 500 рублей – при цене совместного имущества до 1 000 000 рублей включительно.

- 0,3% имущества в соглашении, но в размерах от 5 000 рублей – при цене совместного имущества 1 000 001-10 000 000 рублей.

- 0,15% имущества, не менее 32 000 рублей и не более 150 000 рублей – при цене совместного имущества более 10 000 001 рублей.

Считается аналогично с судебной госпошлиной по процентам только для превышающих границы стоимостей.

Если соглашение о разделе имущества составлен до развода налоги платить не нужно

Таким образом, если во время брака супруги решили разделить совместно нажитое имущество, то налог не платится, т.к. экономической выгоды не возникает, поскольку супруг становится единоличным владельцем имущества, которым владел раньше, но совместно с супругом. Если имущество делится после развода в судебном порядке, то в случае получения одним из супругов бОльшей доли, а другим денежной компенсации, такая компенсация согласно ст. 217 НК РФ не подлежит обложению налогом. Если же после развода супруги делят имущество во внесудебном порядке путем заключения соглашения о разделе имущества, то супруг, получивший денежную сумму от супруга, получившего бОльшую часть имущества, должен будет заплатить налог 13%.

После развода есть опасность напороться на налоги

На основании положений ст.38 и 39 Семейного Кодекса РФ общее имущество супругов может быть разделено между супругами по их соглашению. При этом доли супругов признаются равными в случае, если иное не предусмотрено договором между супругами. Таким образом, имущество, приобретенное одним из супругов в браке, является совместной собственностью обоих супругов независимо от того, на кого из них оно оформлено, если иное не установлено брачным или иным соглашением, а также кем из супругов вносились деньги на его приобретение.

При этом срок владения одним из супругов конкретным объектом имущества, полное право распоряжения которым такой супруг получил в результате произведенного раздела общего имущества, нажитого во время брака, исчисляется с даты приобретения этого объекта на имя любого из супругов ранее.

Развод с НДФЛ ? Имущество при разводе делят тремя способами: по соглашению до развода, по суду и по соглашению после развода. По соглашению до развода. Супруги заранее договариваются, кому что достанется, оформляют соглашение о разделе имущества и заверяют его у нотариуса. В этом соглашении можно указать, что мужу достается машина и деньги на счете, а жене — квартира.

НКРФ Через суд при разводе. Если супруги не договорились о разделе имущества, всё решит суд. Он может поделить имущество поровну, или кому-то одному достанется больше. Например, жене суд решит передать 70% квартиры, а мужу 30%.

Ндфл — налог при разделе имущества супругов

Развод. раздел имущества. продай сразу, не плати налог.

Как видите, государство стремится обложить налогом даже ту собственность, которую супруги приобрели в период совместного проживания. И это несмотря на то, что согласно Семейному кодексу имущество, приобретенное в браке, является общим, оно и так уже принадлежит супругам, поэтому никакого дохода при разделе имущества возникнуть не может. Верна ли позиция Минфина и ФНС, покажет судебная практика. Однако Минфин и налоговики с большим азартом пытаются применить к указанным правоотношениям Гражданский кодекс, в то время как раздел имущества супругов, в том числе после развода (бывших супругов), регулируется специальными нормами Семейного кодекса РФ. Ясно лишь одно, налоговые органы будут пытаться реализовать указанную позицию, что неизбежно подтолкнет людей, столкнувшихся с такими попытками, обращаться в суд.

Какой налог идет на раздел имущества

НДФЛ при разделе имущества супругов Когда расторгается брак, в большинстве случаев супруги делят имущество. Обычно совместно нажитая собственность бывшей супружеской пары является их общим имуществом. Недвижимость, деньги и вещи делятся поровну, но не всегда.

При разделе имущества не в равных долях, в последнее время, у бывших супругов возникают вопросы, с которыми они обращаются за юридической помощью, связанной с разделом имущества и уплатой налогов при таком разделе. При этом бывшие супруги задают вопросы, при каких обстоятельствах и какие налоги при разделе имущества супругов необходимо платить? Необходимо ли платить НДФЛ при разделе имущества супругов? Для начала приведу пример. Развод уже состоялся, и бывшие супруги решили разделить имущество после развода.

Налоги при разделе имущества супругов (фимина н.)

Так, налог при разделе имущества при разводе однозначно не уплачивается в случаях, когда деление происходит на основании:

- брачного контракта;

- соглашения о разделе имущества.

Это означает, что сделки по разделу имущества, произведенные по обоюдному согласию и без привлечения суда, никакими налогами не облагаются. Объясняется это очень просто. Раздел переводит собственность из статуса супружеской (общей совместной) в статус личной либо же общей долевой. Поскольку данная сделка является предметом семейно-правовых отношений, не подразумевающих получение налоговой выгоды или дохода, она не может быть оценена с точки зрения дохода и убытка.

На то, что такое доход, прямо указывает Налоговый кодекс РФ, статьей 41 которого доход определяется как экономическая выгода в денежной или же натуральной форме.

Раздел имущества по соглашению

Однако иногда при таком разделе имущества у одного из бывших супругов может образоваться доход, с которого необходимо уплатить налог на доходы физических лиц (НДФЛ). Обязанность уплатить налог при разделе имущества супругов после развода возникает тогда, когда бывший супруг, получивший по соглашению с другим бывшим супругом большую долю в общем имуществе, выплатил компенсацию другому бывшему супругу за причитающуюся ему долю. Такая ситуация может сложиться, например, когда супругами нажито имущество, состоящее из одного автомобиля и одной квартиры.

Ну не нажили больше! В этом случае одному из супругов по их обоюдному согласию достается квартира, а другому автомобиль и денежная компенсация за квартиру. При этом налог НДФЛ при разделе имущества супругов обязан будет уплатить бывший супруг, получивший такую компенсацию.

Нужно ли супругам платить налог при разделе имущества при разводе?

К примеру, кто-то из супругов получил квартиру, дом или машину, а другому супругу достались определенные вещи и значительная денежная компенсация. Эти условия были обозначены в соглашении, так как новый единоличный собственник самостоятельно занимался сохранением данного имущества в период брака, также использовал его с целью получения заработка. Раздел имущества после развода Допустим, супруги не торопились с разделом совместно нажитой собственности.

При разделе имущества между супругами сколько стоит налог

Принимая во внимание, что гражданином продана его доля в квартире, что не относится к единому объекту собственности, суд пришел к выводу, что доводы истца об определении расходов на приобретение квартиры в полном объеме, а не в размере 1/2 являются обоснованными.Вопрос исчисления НДФЛ при продаже ценных бумаг, полученных в результате раздела совместно нажитого имущества, был прокомментирован финансовым ведомством. Статьей 34 СК РФ определено, что к имуществу, нажитому супругами во время брака (общему имуществу супругов), относятся доходы каждого из супругов от трудовой деятельности, предпринимательской деятельности и результатов интеллектуальной деятельности и другое. Общим имуществом супругов являются и ценные бумаги.

- Реквизиты на оплату обязательного государственного сбора нужно получить в том суде, куда истец планирует обращаться.

Вопрос — ответ Муж подал иск на развод. Я хочу обратиться в суд со встречным заявлением о разделе имущества.

Укажите приблизительную стоимость, опираясь на другие квартиры похожей планировки, метража и состояния. На основании этой стоимости, по ч. 1 п. 1 ст. 333.19 НК РФ рассчитайте госпошлину.

Ндфл — налог при разделе имущества супругов

ЗК РФ при разделе земельного участка образуются несколько земельных участков, а земельный участок, из которого при разделе образуются земельные участки, прекращает свое существование.В этой связи, поскольку при разделе земельного участка возникают новые объекты права собственности, которым присваиваются новые кадастровые номера, а данный объект прекращает свое существование, срок нахождения в собственности образованных при таком разделе земельных участков для целей исчисления и уплаты НДФЛ следует исчислять с даты регистрации вновь образованных земельных участков в Едином государственном реестре прав на недвижимое имущество и сделок с ним. Ранее данный вывод был изложен в Письмах ФНС России от 20.02.2014 N БС-4-11/2957 и Минфина России от 17.12.2013 N 03-04-07/55742.Отдельно следует рассмотреть вопрос применения налогового вычета при продаже имущества.В соответствии с п.

2 ст.

Какой налог идет на раздел имущества

К примеру, кто-то из супругов получил квартиру, дом или машину, а другому супругу достались определенные вещи и значительная денежная компенсация. Эти условия были обозначены в соглашении, так как новый единоличный собственник самостоятельно занимался сохранением данного имущества в период брака, также использовал его с целью получения заработка.

Раздел имущества после развода Допустим, супруги не торопились с разделом совместно нажитой собственности. Кто-то из бывших супругов продолжал пользоваться имуществом, а другому была обещана компенсация.

Соглашение о разделе имущества было составлено после развода. Эта выплата будет облагаться налогом на общих основаниях, поскольку такая компенсация является доходом.

Указанная позиция ФНС разъясняется в письме № БС-4-11/4624 от 15.03.2017 г., в котором учитывается позиция Минфина, что изложена в письме № 03-04-07/11811 от 02.03.2017 года.

Налоги при разделе имущества супругов (фимина н.)

Если при принятии иска судом будет выявлено очевидное несоответствие цены иска и стоимости подлежащего разделу имущества, то суд сам рассчитывает госпошлину. Отсрочка и рассрочка оплаты С согласия суда возможно отсрочить, рассрочить и уменьшить сумму государственной пошлины.

Для этого у истца должна быть уважительная причина, например, низкие доходы и затруднительное материальное положение, наличие несовершеннолетних детей или родственников на содержании, тяжелое заболевание, преклонный возраст.

Госпошлина на раздел имущества при разводе в 2018 году

Оплата госпошлины необходима при подаче каждого искового заявления.

Если в порядке делопроизводства судом рассматривается одновременно вопрос расторжения брака и раздела собственности, госпошлина по ним оплачивается как по двум отдельным делам (п. 12 ч. 1 ст. 333.20 НК РФ). То есть, согласно п. 5 ч. 1 ст. 333.19 НК РФ, истец заплатит 600 руб.

за рассмотрение судом развода и определенную рассчитанную сумму за вынесение решения по супружескому имуществу.

Подача апелляций и кассационных жалоб освобождается от обложения пошлиной. Внесение данного платежа также не требуется при разделе имущества по соглашению между мужем и женой.

Чем регламентируется государственная пошлина Размеры и некоторые иные требования по уплате государственного сбора отражены в гл. 25.3 НК РФ.

Госпошлина при разделе имущества

Также иногда случается, что супруги сначала разводятся, а после начинают делить свое имущество, заключая сделки дарения, купли-продажи, мены. Однако в этом случае некоторые из таких сделок будут облагаться налогом.

Например, Налоговый кодекс в статье 217 четко указывает, что не подлежат налогообложению доходы, включая недвижимость, полученные в порядке дарения от близких родственников. Но бывшие супруги к таковым не относятся, а это значит, что сделка дарения недвижимости после расторжения брака будет, к сожалению, облагаться классической налоговой ставкой в 13% от ее стоимости.

Нужно ли супругам платить налог при разделе имущества при разводе?

К примеру, такой собственностью могут стать:

- автомобиль;

- дом, часть которого невозможно выделить;

- коллекция, имеющая ценность только в целостном виде;

- иное неделимое имущество.

В этом случае, одному супругу по соглашению достается неделимое имущество, а другому компенсация за его долю. Однако члены многих разведенных супружеских пар не спешат разделять имущество.

Такая позиция обычно обусловлена или невозможностью договориться устно, или нежеланием общаться, или интересами бизнеса, либо чем-то другим. Выплата компенсации до развода Компенсация может быть выплачена другому супругу до момента расторжения брака.

Тогда НДФЛ при разделе имущества супругов не платится. Более того, доход другого супруга, полученный таким способом, не считается налогооблагаемым даже в случае, если его оценка существенно превысит причитающуюся долю.

Как видите, государство стремится обложить налогом даже ту собственность, которую супруги приобрели в период совместного проживания. И это несмотря на то, что согласно Семейному кодексу имущество, приобретенное в браке, является общим, оно и так уже принадлежит супругам, поэтому никакого дохода при разделе имущества возникнуть не может.

Верна ли позиция Минфина и ФНС, покажет судебная практика. Однако Минфин и налоговики с большим азартом пытаются применить к указанным правоотношениям Гражданский кодекс, в то время как раздел имущества супругов, в том числе после развода (бывших супругов), регулируется специальными нормами Семейного кодекса РФ. Ясно лишь одно, налоговые органы будут пытаться реализовать указанную позицию, что неизбежно подтолкнет людей, столкнувшихся с такими попытками, обращаться в суд.

Как рассчитать госпошлину при разделе всего имущества

Настоящее правило не применяется, если договором между супругами предусмотрено иное.Правила определения долей супругов в общем имуществе при его разделе и порядок такого раздела устанавливаются семейным законодательством (ст. 38 СК РФ). Раздел общего имущества супругов может быть произведен как в период брака, так и после его расторжения по требованию любого из супругов, а также в случае заявления кредитором требования о разделе общего имущества супругов для обращения взыскания на долю одного из супругов в общем имуществе супругов. Общее имущество супругов может быть разделено между супругами по их соглашению. При этом соглашение о разделе общего имущества, нажитого супругами в период брака, должно быть нотариально удостоверено.

Если удастся отсудить часть такого имущества, то потребуется ли уплатить при его получении налог? Желательно изначально, до развода, составить соглашение о разделе имущества. Если же такое соглашение составлено не было, тогда разводящиеся супруги могут включить соответствующие пункты в документ, который составит юрист по разделу имущества. Распределение неделимого имущества Допустим, одному из супругов была передана собственность, стоимость которой намного выше причитающейся ему доли. Тогда другому супругу полагается компенсация:

Таким способом можно распределить неделимую собственность.

Раздел имущества в разводе: сложные случаи

Имущество, купленное супругами в браке, по общему правилу делится пополам при расторжении брака. Но на практике оказывается, что из этого правила очень много исключений. О сложных случаях при разделе имущества подробно рассказывает руководитель консалтингового агентства «Трофимова групп» Любава Трофимова.

Брак расторгнут, но есть общая недвижимость. Что делать?

Допустим, супруги уже развелись, а недвижимость еще не поделили. На это у них есть три года. Для подачи иска в суд необходимо получить выписки из Единого государственного реестра недвижимости (ЕГРН) на все объекты недвижимости. Данный документ выдается любому лицу через МФЦ. Для того чтобы заказать выписку, необходимо иметь при себе паспорт, указать адрес недвижимости и принести оплаченную квитанцию госпошлины (на сумму 400 рублей). Если у вас отсутствуют другие документы на собственность (например, договор купли-продажи), то суд принимает иск только с выпиской ЕГРН. В этой выписке есть информация о кадастровой стоимости, с помощью которой можно рассчитать размер госпошлины. Также, чтобы подать иск, необходимо свидетельство о расторжении брака, решение суда о разводе и некоторые второстепенные документы (выписка из домовой книги, технический паспорт на квартиру и т. д.)

В суде уже рассматривается вопрос о расторжении брака и разделе имущества по иску одного из супругов. Как выстраивать защиту, чтобы сохранить свое имущество?

Один из супругов подал в суд на другого с требованием расторгнуть брак и разделить имущество. Как правило, таким искам предшествуют какие-то конфликты, поэтому иск может содержать явно несправедливые предложения о разделе. Продумывая линию защиты в суде, следует определиться, с каким имуществом вы готовы расстаться (с условием, что получите денежную компенсацию), а за какое стоит побороться. Ответчик имеет право возразить в суде и предъявить встречный иск, в котором предложит свое видение того, как делить имущество. В рамках процесса потребуется предъявить суду недостающие документы в отношении совместного имущества. Однако ответчику необходимо помнить, что некоторые документы в суде вполне могут ему навредить.

У одного или обоих супругов есть личное добрачное имущество. Кто на что может претендовать?

Если у вас имеется недвижимость, купленная до заключения брака (не имеет значения, жили вы до брака вместе или нет), то такая недвижимость не подлежит разделу между супругами после расторжения брака. Исключением является ипотечное жилье, но об этом будет речь пойдет чуть ниже.

Есть недвижимость, полученная в браке в порядке наследования, приватизации, дарения и иным безвозмездным сделкам. Могут ли ее разделить?

Недвижимость, полученная по безвозмездным сделкам, является личным имуществом супруга или супруги. Не имеет значения, состоял человек в браке в момент вступления в собственность или нет. Безвозмездные сделки — это те сделки, которые не требуют совместных вложений супружеских денег для приобретения недвижимости. Примеры безвозмездного получения недвижимости: наследование, дарение (в том числе супругу), приватизация, мена добрачной квартиры на новую квартиру в браке (разделу подлежит только доплата). Исключениями являются квартиры, полученные по месту службы, работы, квартиры по договору ренты пожизненного содержания с иждивением.

Раздел ипотеки — это безумно сложно, да?

Раздел ипотечного жилья внушает многим парам такой страх, что порой люди годами не разводятся только из-за этого. Да, разделить ипотеку непросто, но вполне возможно. Как правило, ипотечный кредит регистрируется на обоих супругов как на созаемщиков, а собственность оформляется по половине на каждого. Ипотеку можно разделить только через суд и никак иначе. Третьим лицом всегда является соответствующий банк.

В суде стороны определяют формат раздела квартиры:

- перевести кредит и собственность на одного супруга с возмещением денег другому;

- отказаться от собственности и кредита и получить денежную компенсацию;

- произвести раздел кредита в случае оформления ипотеки и собственности только на одного супруга и т. д.

В период судебных разбирательств платить ипотеку, даже если один из супругов отказывается от выплат (потом вы с него взыщите половину уплаченных сумм). Если квартира куплена в ипотеку до брака, а кредит за нее платили уже в период брака, то в зависимости от суммы можно либо выделить долю второму супругу, либо взыскать денежную компенсацию в соответствующем размере. Также ипотечную квартиру можно продать (причем согласие банка для этого необязательно).

Как поделить квартиру, стоимость которой частично оплачена с помощью материнского капитала?

Если ипотека частично оплачена с помощью материнского капитала, то данная квартира подлежит разделу между детьми и родителями в равных долях (например, по ¼). Соответствующие требования надо предъявить в суд.

Как разделить дом, который построен супругами совместно, но на личном земельном участке одного из супругов?

Случай, когда совместный дом построен в браке на личном земельном участке одного из супругов, не самый простой, но решаемый. Правда, и в этом случае придется обращаться в суд. Супруг, не являющийся собственником земли, но имеющий право на половину дома, может установить в суде ограниченное право пользования землей (сервитут). Или же выкупить часть земли у бывшего супруга. В последнем случае можно стать собственником дома, во всех других — нет.

Как поступить, если один из супругов занял денежные средства в браке для покупки недвижимости, а вернул кредитору эти деньги с продажи собственного добрачного имущества?

Недвижимость, купленная в браке на заемные средства, является совместной. Есть лишь одно исключение из общего правила: один из супругов возвратил займодавцу или банку долг с продажи собственного добрачного или личного имущества. В этом случае при разделе в суде необходимо представить доказательства и причинно-следственную связь между оплатой долга и продажей недвижимости. Лучше всего осуществлять расчеты через банк, но и передачу наличных тоже можно подтвердить. Главное продумать правильную стратегию, и поможет вам в этом адвокат.

Как производить раздел имущества, если бывшие супруги живут в разных городах?

Допустим, бывшие супруги живут в разных городах, а раздел имущества требуется в одном или нескольких регионах. В этом случае подсудность определяет истец по месту нахождения любой из имеющейся недвижимости, споры по всем объектам рассматриваются в одном суде. Документы для суда нужны те же, что описаны в первом случае.

| Видео (кликните для воспроизведения). |

Текст подготовила Александра Лавришева

Источники

Хутыз, М.Х. Римское частное право; М.: Былина, 2011. — 170 c.

Толчеев Н. К. Справочник судьи и адвоката по гражданским делам; ТК Велби, Проспект — М., 2014. — 262 c.

Габов, А. В. Ликвидация юридических лиц. История развития института в российском праве, современные проблемы и перспективы: моногр. / А.В. Габов. — М.: Статут, 2011. — 304 c.- Витрук, Н.В. Общая теория юридической ответственности / Н.В. Витрук. — М.: Норма, 2017. — 391 c.

Я являюсь специалистом в области гражданского права. Работаю в частной компании по оказанию юридических услуг населению 12 лет. За это время собрал самые распространенные обращения клиентов и оформил в виде отдельных статей для данного сайта. Если у вас остались вопросы в этой тематике, то пишите в виджет онлайн консультанта на сайте, вам обязательно помогут.