Содержание

Как продать квартиру с обременением ипотекой?

Можно ли и как продать квартиру с обременением ипотекой? Этот вопрос является самым популярным среди тех, кто уже взял целевой кредит на покупку жилья или только собирается это сделать. Сегодня большинство семей, особенно молодых, имеют возможность приобрести недвижимость только с помощью долгосрочного кредита. Банки идут навстречу гражданам, так как практически ничем не рискуют, выдавая крупную ссуду с рассрочкой выплаты на 10-20 лет. Подобная уверенность обуславливается тем, что в договоре купли продажи делается запись о наложении обременения на реализацию квартиры по ипотеке. Это значит, что покупатель, номинально являясь владельцем жилья, не может также подарить, сдать в аренду или прописать своих родственников, без разрешения инстанции, выдавшей целевой кредит. Однако, со временем финансовые возможности кредиторов могут довольно существенно измениться. У одних появится желание приобрести более просторное жилье, другие не могут вовремя гасить долги по кредиту. В обоих случаях у людей возникает вопрос о том, как реализовать жилье. Если нет запрета на реализацию недвижимости, находящейся в залоге, то это теоретически возможно.

Особенности продажи ипотечной недвижимости

Реализация квартиры с обременением для ее владельца является мероприятием хлопотным и не выгодным. Покупатели понимают его затруднительное положение и всячески пытаются сбить цену. Кроме того, далеко не всех привлекают условия кредита и перспектива проведения сложных и непредсказуемых дипломатических, юридических и финансовых операций.

Как продать жилье? В первую очередь, нужно получить согласие банка, выдавшего ссуду. Как правило, большинство финансовых структур идут навстречу своим клиентам. Причина такой лояльности вполне объяснима — никому не захочется начинать судебные тяжбы, накладывать арест и содержать отчужденное имущество до момента его реализации. Однако, в некоторых случаях участник кредита получает отказ на реализацию жилья с запретом. Такое решение принимается в отношении обеспеченных клиентов, имеющих положительную кредитную историю. Банку просто невыгодно терять такого заемщика, так как нет никакой гарантии, что ему найдется достойная замена. При таком варианте клиенту ничего не остается кроме, как гасить ипотеку досрочно (если это предусмотрено договором), снимать обременение с квартиры, оформлять на нее право собственности и выставлять на реализацию.

Но, если кредиторы видят, что клиент явно неплатежеспособен, то они готовы снять все запреты и дать ему разрешение на скорейшую реализацию объекта недвижимости, находящегося в залоге. При этом сотрудники банка могут посоветовать клиенту, как продать недвижимость на максимально выгодных для всех сторон сделки условиях. Для скорейшего разрешения возникшей проблемы кредитор может даже в экстренном порядке найти платежеспособного и надежного покупателя и предложить продавцу сотрудничество с ним при своем посредничестве.

Варианты реализации жилплощади в кредит

На заметку: На сегодняшний день продажа квартиры с обременением по ипотеке является отработанной процедурой, во время которой практически отсутствуют риски, связанные с возможным мошенничеством и обманом.

Гарантом чистоты сделки является банк, для которого честное имя превыше всего. Выгоды и потери сторон — это уже второй вопрос, так как идеальных решений для всех сторон сделки просто не существует. Но, вырабатывать соглашение имеют право все — покупатель, продавец и банк. Окончательное решение принимает владелец залога, которым является финансовая структура (государственный или коммерческий банк). Рассмотрим варианты.

Переоформление кредитных обязательств

Этот способ отчуждения недвижимости предполагает смену заемщика без процесса купли продажи. Жилье по-прежнему остается в залоге у банка, долг остается, но платить его обязуется другое лицо.

Последовательность такого действия следующая:

- Продавец обращается в банк с ходатайством о реализации недвижимости, находящейся в залоге, с объяснением причин такого решения.

- В случае положительного ответа, жилье выставляется на реализацию с указанием того, что оно находится в залоге и на каких условиях.

- Когда найден покупатель, он вместе с продавцом приходит в банк. Сотрудник этого учреждения составляет договор, согласно которому покупатель обязуется выплатить продавцу уже уплаченную сумму и взять на себя погашения оставшегося кредита. Продавец дает расписку о получении денег и подписывает другие бумаги, связанные с расторжением договора.

Право собственности у нового заемщика наступит только после полного погашения задолженности. Заемщик может потратить полученную сумму по своему усмотрению.

Полное погашение кредита

Данный процесс предполагает единоразовое погашение долга перед банком и аннулирование ипотечного договора, как выполненного.

Вот, как это происходит:

- Продавец и покупатель заявляют кредитору о своих намерениях относительно покупки продажи недвижимости, находящейся в залоге. Составляется предварительный договор об обязанностях всех сторон предстоящей сделки.

- Проводится перечисление денег продавцом на счета банка и первоначального заемщика. Этот процесс может проводиться путем безналичного расчета или с использованием банковских ячеек. После того, как средства поступают на счета банка, заемщику выдается справка про погашение задолженности.

- Составляется договор купли продажи, в котором уже нет упоминания про обременение. Новый владелец проводит его регистрацию и получает право собственности. После этого, свои деньги получает продавец.

Такой способ возможен в том случае, когда покупателю приглянулось ипотечное жилье и он располагает необходимой суммой для его приобретения.

Покупка недвижимости разовыми платежами

Процедура перехода права собственности происходит при непосредственном участии банка.

Заключается она в том, что сделка происходит на основании соглашения о том, что покупатель передает деньги покупателю для оплаты:

- суммы задолженности перед банком;

- разницы между ипотекой и рыночной ценой недвижимости.

Заемщик, в свою очередь дает обязательство, что погасит свой долг по займу и перепишет жилье на покупателя. После получения средств на оплату кредита банк снимает обременение, про что извещает регистрирующие органы. Проводится оформление договора купли продажи. Когда он подписан, продавец получает оставшуюся сумму от банка. Такая сделка полностью безопасна и выгодна всем ее участникам.

Покупка квартиры с обременением

Покупатель, приобретающий недвижимость с обременением, должен знать, что это такое и какие риски подразумевает подобная сделка. Подробно о них рассказывает специалист по недвижимости федеральной риелторской компании «Этажи» в Новосибирске Татьяна Долганова.

Жилье с ограничением

Обременение — это ограничение, наложенное на имущество (жилье), которое приобретается в ипотеку. При регистрации договора купли-продажи с использованием кредитных средств к пакету документов прилагаются кредитный договор с банком-заемщиком и закладная, в которой прописываются условия предмета залога (покупаемая квартира). В ЕГРП обязательно должна быть отметка об обременении. Объектом с обременением также считается недвижимость, приобретенная с частичным расчетом. В результате у покупателя остается обязательство выплатить до определенного срока остаточную стоимость квартиры, прописанную в договоре. В записи ЕГРП ставится отметка об обременении в пользу конкретного физического или юридического лица.

Возможные риски

Для того чтобы продать квартиру с обременением, нужно его снять, а точнее, погасить задолженность перед банком или продавцом и сдать подтверждающие документы в Росреестр для внесения изменений в запись ЕГРП. Погасить задолженность продавец квартиры может как за счет собственных средств, так и за счет покупателя. Во втором случае сумма задолженности (обременения) передается продавцу по предварительному договору купли-продажи, в котором прописываются условия расчетов и сроки их исполнения. Сумма может быть значительной, и риск в основном возникает для покупателя квартиры, еще не принадлежащей ему по праву собственности.

Продавец после погашения задолженности (снятия обременения) обязан предоставить по условиям предварительного договора купли-продажи новую выписку из ЕГРП в указанные сроки с отметкой «Обременение отсутствует». Уже после этого заключается основной договор купли-продажи. Если эти пункты нарушены и продавец, закрывший задолженность, передумал продавать квартиру, с него можно взыскать всю переданную сумму и сумму задатка, но уже только через суд. Юридическим основанием взыскания являются предварительный договор купли-продажи, расписки, приходный ордер по зачислению денежных средств от имени покупателя на кредитный или иной счет ипотечного займа и свидетели, если таковые потребуются.

Материнский капитал

Еще один риск при покупке квартиры с обременением возникает в том случае, если жилье было приобретено в ипотеку с использованием материнского капитала. В обязанность собственника квартиры после погашения кредита и снятия обременения с недвижимости входит выделение доли детям в продаваемой квартире. Ему необходимо будет получить разрешение органов опеки для продажи одной квартиры и покупки другой и только после этого заключать основной договор купли-продажи. Одновременно документы сдаются в Росреестр для регистрации прав собственности на продаваемую и покупаемую квартиры.

Покупка квартиры с обременением по ипотеке

При оформлении ипотечного кредита банк запрашивает обеспечение. Им может выступать как приобретаемое жилье, так и любая другая недвижимость, которая устроит банк. Как следствие, на объект накладывается обременение. В теории, квартиру можно попробовать продать, однако для этого требуется получить согласие банка.

Что значит обременение при покупке квартиры

Обременение – это запрет на выполнение ряда действий для владельца. И в то же время, это одно из основных условий оформления ипотеки, благодаря которому банк может получить права на данную квартиру при наличии просроченной задолженности или других нарушений со стороны залогодателя.

Таким образом, квартира хоть и остается в собственности владельца, но фактически распоряжаться он ею практически не имеет права: максимум прописать кого-то или сделать ремонт (и чаще всего, то и другое тоже нужно делать только после получения согласия банка).

Риски покупки квартиры с обременением ипотекой

Покупка квартиры с обременением по ипотеке – это достаточно выгодная система, при которой покупатель выплачивает часть стоимости жилья продавцу и становится заемщиком по ипотечному договору.

Разумеется, реализовать подобное можно только при наличии согласия от банка. Так как выплачивать кредит придется с учетом процентов и всевозможных дополнительных платежей, общая стоимость будет существенно ниже рыночной. Так что – это отличный вариант получить жилье и сэкономить. Более того, раз в сделке будет участвовать банк, это практически на 100% исключает любые мошеннические операции.

Но есть и риски при покупке такой недвижимости:

| Риск | Описание |

|---|

В зависимости от ситуации, могут возникать и другие проблемы. Например, продавец может требовать авансовый платеж, якобы с целью расплатиться с долгом, чтобы это не пришлось делать покупателю из собственных средств. Вроде бы благородный порыв, но нередко он является откровенно мошенническим.

Порядок покупки квартиры с обременением по ипотеке

Несмотря на возможные риски, если их тщательно контролировать и перепроверять всю информацию, покупка квартиры с обременением по ипотеке может стать отличным решением для любой семьи.

Порядок действий

- Узнать всю доступную информацию от продавца.

- Уточнить данные в банке (особенно относительно обременений и долгов).

- Получить согласие банка (обычно этим занимается продавец).

- Переоформить на себя договор ипотеки, залога и обременение. Одновременно с этим заключается договор купли-продажи и передача суммы продавцу.

Далее придется выплачивать ипотечный кредит. Лучше всего сделать это сразу, досрочным погашением, так переплата будет минимальной. Кроме того, после погашения долга нужно проконтролировать, чтобы обременение было снято. И только когда это будет сделано новый владелец квартиры наконец получит возможность распоряжаться своей недвижимостью в полном объеме.

В отличие от стандартного договора купли-продажи, при покупке квартиры с обременением по ипотеке придется учитывать еще и требования банка. Многое зависит от ситуации и финансовой организации, но примерный перечень документов будет выглядеть так:

- Паспорта покупателя и продавца.

- Документы на недвижимость (например, договор дарения и выписка из ЕГРН).

- Договора ипотеки и залога.

- Справка 2-НДФЛ или аналоги.

- Копия трудовой книжки, заверенная руководителем компании, где работает покупатель.

Помимо непосредственно той суммы, которая нужна на покупку квартиры, дополнительные расходы обычно зависят от банка. Например, может потребоваться оформить страховой полис. Кроме того, договор купли-продажи предполагает нотариальное заверение. Стоимость такой услуги может варьироваться от 2-5 тысяч рублей и выше. Сильно влияет регион проживания.

В среднем, на всю процедуру может уйти около 2-3 месяцев из которых значительная часть времени уйдет на согласование сделки в банке. Если же все готово, то все стороны будут заинтересованы в том, чтобы произвести покупку-продажу как можно быстрее – буквально за 1 день. Если планируется досрочное погашение ипотеки, придется подать заявление об этом заранее (обычно дней за 14, но тут тоже все зависит от условий обслуживания в банке). Отказать в досрочном погашении банк не имеет права, однако он вполне может требовать оповещения за определенный срок (п.4, ст.11, закона №353-ФЗ).

Предварительный договор купли продажи квартиры с обременением ипотекой

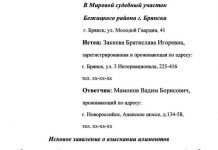

Договор купли-продажи обычно составляется нотариусом и проверяется всеми сторонами. Особенно в этом упорствует банк, желающий подстраховаться от любых спорных ситуаций. Как следствие, покупатель должен только изучить документ и, если какие-то пункты не устроят – потребовать их изменить. Примерная форма может выглядеть так:

Для вас работают БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ! Если вы хотите решить именно вашу проблему, тогда:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните +7(499)369-98-20 — Москва и Московская область

- позвоните +7(812)926-06-15 — Санкт-Петербург и область

Квартира с обременением ипотекой

Сегодня квартира с обременением ипотекой является наиболее распространенной покупкой. Это выгодно покупателям — нет необходимости многие годы собирать нужную сумму, опасаясь инфляции и обесценивания своих сбережений. Выгодно это и банкам кредиторам. Выдавая деньги и получая проценты по ссуде, они имеют гарантию в виде самой жилплощади, находящейся в залоге до выплаты последнего рубля по долговым обязательствам. Но гражданам, которые решили связаться с ипотекой, следует знать, что существует ряд нюансов, связанных, как с самим кредитованием. Чтобы не попасть в неприятную ситуацию, могущую повлечь потерю денег или самой недвижимости, нужно внимательно изучать все стороны предстоящей сделки.

Ограничения на недвижимость по кредиту

Как уже говорилось, ипотека представляет собой процедуру приобретения жилья в кредит. Банковская структура предоставляет гражданину крупную сумму денег. Отдавать он ее должен с процентами, поэтапно, с определенной периодичностью, на протяжении 10-30 лет. Номинально заемщик становится собственником жилплощади сразу после подписания и регистрации договора по ее отчуждению. Но, в договоре присутствует запись о том, что на период действия кредита, на квартиру накладывается обременение. Что это такое?

Ограничение представляет собой ряд ограничений, которые не позволяют владельцу недвижимости распоряжаться ей по своему усмотрению.

- продать;

- завещать;

- подарить;

- обменять;

- сдать в аренду или в ответственное пользование.

Для всего этого нужно получить официальное согласие банка кредитора. Только в этом случае нотариус зарегистрирует сделку. Без нотариального оформления все соглашения по квартире с обременением считаются незаконными. При этом, заемщик может ремонтировать ее, делать перепланировку, прописаться в ней самому и прописывать других граждан.

Однако, предсказать, как сложатся жизненные обстоятельства через несколько лет, довольно трудно. Довольно часто участники ипотеки отказываются от продолжения платежей. Причиной тому может быть смена приоритетов или снижение уровня жизни. Поскольку за жилплощадь с обременением уже внесена немалая сумма, то ее лучше продать, чем разрывать договор с банком. Как можно это сделать и на что обратить внимание? Об этом далее.

Проверка состояния ипотечного жилья

| Видео (кликните для воспроизведения). |

На заметку: Прежде, чем подписать договор на покупку недвижимости с ограничением, целесообразно навести справки о состоянии самого объекта, выставленного на продажу.

Особо внимательно нужно изучить жилье, которое было сдано в эксплуатацию несколько десятилетий назад. Довольно велика вероятность того, что квартира под обременением может иметь и другие ограничения, устранить которые будет весьма проблематично.

Нужно проверить недвижимость на:

- Арест. Постановление о запрете любого типа отчуждения имущества выносит суд на основе иска коммунальных организаций или органов следствия. Аннулировать этот вид обременения можно только погасив долги или урегулировав отношения с законом.

- Аренда. Несмотря на то, что продать и купить жилье, находящееся в аренде можно, вселиться в него допускается только после окончания действия договора. В противном случае, продавцу или покупателю придется договариваться с арендатором и платить ему неустойку.

- Рента. Если это речь идет о договоре пожизненной ренты, то дождаться вожделенных квадратных метров можно через десятилетия. Нередки случаи, когда престарелые получатели ренты переживали вторую сторону сделки.

- Прописка третьих лиц. Выписаться с жилплощади можно только лично обратившись с этой просьбой в компетентные органы. Если в квартире с обременением зарегистрированы лица, нежелающие терять прописку, то решить этот вопрос можно только через суд. Что касается недееспособных, то их выписать не получится даже через суд.

Узнать о состоянии жилья можно в управляющей домом компании и в Росреестре. Если недвижимость «чистая», то можно переходить к следующему этапу покупки.

Продажа квартиры

В продаже недвижимости, находящейся в залоге, участвуют три стороны:

- банк, как реальный ее владелец;

- продавец, заключивший договор, и не до конца расплатившийся по кредиту;

- покупатель, согласный приобрести квартиру под обременением ипотекой, и готовый заплатить нужную сумму.

Продать жилье, находящееся в залоге у финансовой структуры, можно несколькими способами:

- Переоформление договора. В этом случае покупатель отдает сумму, выплаченную по кредиту первоначальному владельцу, а с банком оформляет соглашение о порядке погашения оставшейся задолженности.

- Полная выплата всей суммы. Разовый расчет проводится сразу с банком и продавцом. Банку перечисляются средства в размере ипотечной задолженности, а продавцу — размер задолженности по договору и разница между рыночной ценой жилья и суммой кредита.

- Проведение оплаты по частям. Подразумевается составление соглашения, в котором одна сторона (покупатель) обязуется в конкретные сроки перечислить на имя второй стороны (продавца) определенную сумму. Продавец, в свою очередь, берет на себя обязанность полученными деньгами погасить задолженность по договору с банком и снять обременения с ипотечной квартиры.

Все действия, включая факты передачи денег, следует оформлять документально с нотариальным заверением. После снятия ограничений можно брать техническую документацию на жилье, договор купли продажи и обращаться в Росреестр для регистрации права собственности.

Плюсы и минусы сделки

Операции по отчуждению квартир с обременением имеют, как привлекательные стороны, так и определенные риски. Исходя из этого, решения по покупке и продаже недвижимости нужно принимать вдумчиво и взвешенно, объективно оценивая все плюсы и минусы.

Плюсами можно считать:

- посредничество банка, что отметает малейшую возможность мошенничества;

- при продаже жилья в залоге его владелец значительно снижает цену, так как ограничен по времени совершения сделки.

Однако, есть и минусы, которые нужно учитывать, принимая решение о приобретении недвижимости в залоге:

- при переоформлении договора все ограничения переходят на нового заемщика, что ограничивает его в свободе распоряжения своими квадратными метрами;

- можно столкнуться с обременениями, которые продавец утаил, а банк не заметил;

- банк может аргументировано отказать в сделке, усомнившись в платежеспособности нового покупателя.

Однако, несмотря на определенные неудобства и риски, отчуждение квартир с ограничением является выгодной сделкой для всех сторон, которые принимают в ней участие.

Как продать квартиру с обременением ипотекой

Далеко не каждая семья может приобрести жилье за счет собственных средств, ведь накопить на квартиру будет довольно-таки проблематично и долго, намного проще и быстрее оформить ипотечный займ. Процедура оформления кредита довольно простая, но вместе с тем приобретаемое жилье хоть и становится собственностью покупателя, но, тем не менее, имеет множество ограничений на регистрационные действия, наложенные третьей стороной договора, то есть банком. Нельзя исключать тот случай, что на протяжении выплаты ипотечного кредита, а она может достигать 30 лет, возникнет необходимость продать или обменять жилье. Отсюда вытекает такой вопрос, как продать квартиру с обременением ипотекой и можно ли это сделать.

Что такое обременение

В первую очередь нужно рассмотреть, что на самом деле значит обременение. После регистрации договора продажи жилья, на покупку которой банк выделил средства, кредитор имеет право наложить обременение на жилье. Ведь по закону ипотечное кредитование можно оформить только с предоставлением залога, который, в свою очередь, выполняет роль гаранта полного возврата заемных средств с процентами.

Обременение недвижимого имущества при ипотечном кредитовании – это уменьшение Свободы действий собственника по отношению к своему имуществу, связанная с изменением его состояния.

Стоит немного пояснить, что в данном случае обременение не позволяет продать квартиру, или передать ее в собственность по договору дарения, до того момента пока вы полностью не рассчитайтесь с банком. Хотя это еще не говорит о том, что продажа квартиры с обременением по ипотеке полностью исключена, на самом деле если вы приняли решение продать жилье, то есть несколько вариантов как это можно сделать.

Варианты продажи квартиры с обременением

Сначала рассмотрим два наиболее простых варианта продажи квартиры с обременением. Первый самый разумный вариант, это полное досрочное погашение ипотечного кредита. Вариант доступен только для тех, кто хочет улучшить жилищные условия, то есть купить жилье большее по площади, соответственно, с доплатой.

Схема здесь довольно простая, вы подаете заявление в банк о досрочном погашении ипотеки за 30 дней до предполагаемой даты внесения средств на кредитный счет. Сотрудники банка производит расчеты, и называют конечную сумму к оплате. В назначенный срок вы вносите средства в счет погашения ипотечного кредита, затем, спустя еще месяц вы берете все документы для Росреестра, чтобы снять обременение с жилья. После всех проведенных процедур вы снимается обременение, и становитесь полноправным собственником жилого помещения, с которым может совершать любые сделки, в том числе и продажу.

Стоит отметить, что этим вариантом пользуются далеко не все, ведь не каждый может единовременно найти крупную сумму для досрочного погашения займа, и здесь можно воспользоваться другой схемой. Вы выставляете на продажу квартиру по конкурентоспособной цене и ищете покупателя, который готов заблаговременно внести 100% предоплату за жилье.

Рассмотрим схему более детально. В первую очередь, вам нужно разумно оценить жилье, ведь нужно понимать, что желающих совершить такую сделку будет довольно-таки мало. Потому что, если даже найдется потенциальный покупатель, ему придется заплатить вам 100% от стоимости объекта, или хотя бы ту часть, которую будет достаточно для досрочного погашения ипотечного кредита, то регистрация договора купли-продажи пройдет не ранее, чем через 2—3 месяца. Вам сначала нужно будет обратиться в банк и написать заявление на досрочное погашение ипотечного кредита за 30 дней до предполагаемой даты платежа, затем спустя еще месяц снять обременение с квартиры и только после этого зарегистрировать договор купли-продажи в Регистрационной палате.

В данном варианте слишком велики риски покупателя, у него не остается практически никаких гарантий, что жилье реально перейдет к нему в собственность. Поэтому, если вы хотите воспользоваться такой схемой, то нужно составить с покупателем предварительный договор купли-продажи у нотариуса, это дает гарантию в первую очередь покупателю, что он не лишится собственных средств. А в случае нарушения продавцом условий предварительного договора покупатель имеет право обратиться в суд, несомненно, его решение будет вынесено в пользу пострадавшей стороны. Но все же это будет нецелесообразно постольку, поскольку дела в суде рассматриваются довольно долго, а взыскание долга может затянуться на несколько лет.

Совет покупателю, если вы приняли решение приобрести жилье, то обязательно закажите в Регистрационной палате выписку из Единого государственного реестра прав, в которой обязательно будет указано, наложено обременение или нет, это поможет вам оградить себя от мошенничества, ведь продажа квартиры с обременением без согласия кредитора – это незаконно.

Банк как третья сторона договора

Для начала обратимся к условиям выдачи ипотечного займа. В договоре обычно каждый банк прописывает условия продажи приобретаемого объекта до полной выплаты ипотеки. Некоторые кредитно-финансовые организации могут дать разрешение на сделку только после частичной выплаты ипотечного займа, например, 50%. А если учитывать, что схема распределения ежемесячных платежей аннуитетная, то заплатить половину стоимости основного долга можно только ближе к окончанию срока действия кредитного договора.

Если вы хотите продать жилье, на которое наложено обременение банком, то вам, в первую очередь, нужно обратиться в банк и уведомить его о своем намерении. Далее, вы самостоятельно ищите покупателя на объект. Только желательно его предупредить о том, что квартира находится на текущий момент в ипотеке, но сделка, где третьей стороной выступает банк, не несет никаких рисков для покупателя.

Как будет выглядеть продажа в данном варианте? Продавец и покупатель подписывают составленный у нотариуса предварительный договор купли-продажи квартиры с обременением ипотекой. Покупатель вносит оплату за жилье полностью в банковские ячейки, в одну сумму, которая необходима для погашения кредитных обязательств продавца, в другую оставшуюся сумму. Банк, в свою очередь, снимает ограничения на регистрационные действия и обе стороны, то есть продавец и покупатель могут зарегистрировать свой договор купли-продажи в Росреестре. После получения свидетельства продавец может забрать остаток средств из банковской ячейки.

Продажа долга третьему лицу

Если причина продажи залогового имущества в невозможности оплачивать жилищный займ, то банк идет навстречу заемщикам и готов оказать им помощь, в поиске клиента, который будет готов купить квартиру в ипотеку с обременением, соответственно вместе с долгом по кредиту. Как будет выглядеть процесс в данном варианте, банк дает время должнику самостоятельно продать жилье с обременением, если желающие купить его найдется, то кредитно-финансовая организация подписывает кредитный договор с новым кредитополучателем, а он, в свою очередь, принимают чужие долговые обязательства на себя. Должник по факту передает свой долг новому заемщику по договору продажи долговых обязательств.

Здесь есть один нюанс, если за период формирования просроченной задолженности банк начислил какие-либо санкции в виде штрафов и пени, то оплачивать их обязан непосредственно должник, они по договору продажи долговых обязательств не передаются, только основной долг.

Кстати, провести данную сделку можно только в том случае, если покупатель оформляет ипотечный кредит на покупку жилья с обременением в одном и том же банке что и продавец, в противном случае кредитор может отказать в продаже жилья. Если рассматривать ситуацию со стороны покупателя то такие сделки могут быть для него довольно-таки выгодными, ведь стоимость такого жилья может быть на 20—25% ниже рыночной. Кроме того, сделка полностью прозрачной, и не имеет никаких рисков, постольку, поскольку гарантом здесь выступает кредитно-финансовая организация, которая осуществляет свою деятельность строго в рамках российского законодательства.

Нюансы сделки

С позиции продавца и покупателя продажа залогового имущества является полностью безопасной и даже выгодной сделкой. Покупатель имеет возможность приобрести жилье по более низкой стоимости, а продавец за короткий срок избавиться от такого тяжелого финансового бремени, как ипотечный кредит. Хочется только дать несколько советов продавцам и покупателям:

- Все действия нужно согласовывать непосредственно с третьей стороной договора, то есть банком.

- Передача денежных средств должна осуществляться только с расписками, заверенными нотариусом.

- Договор купли-продажи жилья, на котором имеется обременение, должен быть составлен квалифицированным специалистом, ведь в нем должны быть прописаны все условия передачи объекта, долговых обязательств, снятие обременения и прочих нюансов.

- Расчеты между продавцом и покупателем лучше всего осуществлять через банк.

Обратите внимание, что в любом варианте продажа квартиры, обремененной ипотечным займом, долговые обязательства перед кредитором должны быть полностью погашены заемщиком, если говорить простыми словами, то при совершении сделки купли-продажи с залоговым имуществом ипотечный кредит должен быть полностью погашен досрочно.

Как видно, достаточно сложной процедурой будет покупка квартиры с обременением по ипотеке. Риски покупателя и продавца полностью отсутствуют только в том варианте, если проводить весь процесс под чутким контролем банка, он не просто является заинтересованной стороной договора, но и действует четко в соответствии с законодательством нашей страны.

Покупка квартиры с обременением ипотекой сбербанка

3 подхода к покупке квартиры по ипотеке с обременением

- Арест имущества – этот вариант свидетельствует о задолженности владельца (по коммунальным платежам и пр.). Для снятия ареста нужно оплатить долги.

- Аварийное состояние недвижимости – факт аварийности подтверждается выводами соответствующего органа (специальной комиссии).

- Сервитут – под этим понятием предполагается право посторонних лиц (одного или нескольких) на пользование участком, не принадлежащем им на юридических правах.

- Рента – до вступления в права собственности либо пока на этой территории проживает рентополучатель, плательщик ренты не имеет право проводить любые сделки с квартирой.

- Сделка с прописанными людьми – процесс выписки предполагает посещение паспортного стола и подачу соответствующего заявления. Если один из прописанных на данной территории отказывается сделать это в добровольном порядке, собственник производит выписку через суд. Но даже в этом варианте законодательством предусмотрены исключения — некоторые категории граждан не подлежат выписке даже в таком порядке (дети, инвалиды пр.). Покупателю нужно понимать, что в некоторых вариациях прописанный гражданин может «остаться» на территории квартиры после продажи, и новый владелец также не может его выписать.

- Квартира в найме у третьих лиц – эта позиция не помешает сделке, но наниматели имеют право находиться на территории до истечения срока действия договора.

- Ипотека – покупка квартиры с обременением ипотекой возможна только с согласия залогодержателя, т.е. банка на его же условиях (часто это уплата 50% общей суммы кредита).

Для начала предлагаем разобраться с понятием «обременение» — это ограничение пользования собственником своим имуществом в полной мере в связи с юридически обусловленными условиями. Сведения вносятся в ЕРГП (единый госреестр). Соответствующая отметка ставится и в свидетельстве о праве собственности.

Как продать квартиру в ипотеке Сбербанка

Без разрешения Сбербанка также можно продать квартиру. Этот вариант требует некоторой изворотливости и самостоятельного поиска потенциального покупателя, готового ждать, пока вопрос с ипотекой будет решён. Заёмщик должен понимать, что для продажи его недвижимости, следует полностью погасить задолженность перед банком. Ему нужно предварительно узнать, каков остаток невыплаченных кредитных средств, и отталкиваться от этой цифры.

С участием банка риски покупателя и продавца недвижимости сводятся к минимуму. Между сторонами заключается предварительный договор купли-продажи. Покупатель вносит сумму задолженности банку и платит оговоренную сумму продавцу. После этого Сбербанк подготовит документы для снятия обременения с жилья и займётся его переоформлением на покупателя.

Выгодна ли покупка квартиры с обременением по ипотеке? Как это сделать без риска

- разнообразие залоговой недвижимости заметно меньше, чем на рынке свободных новостроек и вторичек; не всегда можно найти квартиру в желаемом доме или районе;

- оформление таких сделок требует большого количества документов и обязательств; как правило, такая покупка требует больше времени, чем обычное приобретение;

- обременение может не сниматься банком ещё определённое время, вплоть до полного завершения финансовых операций; поэтому вы не сможете сдать, обменять или обменять купленную квартиру некоторое время;

- до полной выплаты кредита, если вы его переоформили, вас периодически могут проверять работники банка, чтобы определить ваше материальное положение и наличие постоянной работы.

Человек получает кредит, платит первоначальный взнос и заселяется в квартиру. И после этого он обязан ежемесячно выплачивать в банк определённые кредитные взносы, чтобы погасить задолженность, разумеется, с процентами. Обычно процент выплат затягивается на годы (как правило, от 10 лет и больше) и строго регламентирован.

Как купить квартиру с обременением ипотекой

В третьем варианте, пожалуй, самым раскованном вы можете поступить следующим образом: если вы желаете приобрести жилье, находящееся под обременением по ипотеке, то вы можете за счет собственных средств погасить досрочно ипотечный кредит продавца в банке, а остаток передать непосредственно ему. Но здесь ваши гарантии сводятся к минимуму, ведь в данном случае вам нужно будет наверняка убедиться, что заемщик по ипотечному кредиту исполнил свои обязательства перед банком.

К сожалению, в последнее время нормальной практикой является покупка квартиры с обременением по ипотеке, риски при этом, конечно, в первую очередь несет покупатель. Ведь он вкладывает собственные деньги в данное мероприятие. Но здесь не стоит отчаиваться, ведь юридически такая сделка вполне реальна, главное, проявлять бдительность на каждом этапе оформление недвижимости в собственность.

Как продать квартиру в ипотеке Сбербанка? Можно ли продать квартиру в ипотеке Сбербанка

Когда заемщик уже не имеет возможности погашать своевременно платежи по кредиту, зачастую единственным выходом является продажа такого жилья и покупка нового, более дешевого. Продать квартиру под ипотекой «Сбербанка» можно, но для этого должно быть получено соответствующее разрешение.

В последнее время все большее количество жителей России сталкиваются с необходимостью приобретения недвижимого имущества по ипотеке. Все дело в том, что такой способ является наиболее доступным. Чтобы взять ипотеку, нужно предусмотреть все возможные риски, что является практически невозможным. Поэтому нередко возникают случаи, когда купленное в кредит жилье нужно продавать. Можно ли продать квартиру в ипотеке «Сбербанка»?

Как продать квартиру в ипотеке Сбербанка: причины, схема сделки, операция в обход банка, возможные риски

- подтверждение платежеспособности – справка о доходах продавца;

- актуальность сделки – заверенный нотариусом договор купли-продажи с противоположной стороной;

- справка о закрытии всех долгов на текущий момент по кредиту;

- закладная на квартиру;

- гарантия чистоты сделки – справка из банка о зачислении средств на кредитный счет заемщика;

- ликвидация обременения с объекта недвижимости.

Без согласия кредитной организации невозможны никакие сделки. Квартира не может быть продана, подарена, сдана в аренду или любым другим способом передана другим лицам для пользования. Согласно статье 301 Гражданского Кодекса РФ, в ином случае все права на собственность перейдут к банку.

Нюансы покупки квартиры с обременением ипотекой (находящейся в ипотеке)

Но в тот момент, когда объявились кредиторы, квартира уже находилась в одном обременении – залоге у банка. Два ареста одновременно наложить нельзя. Соответственно, судебные приставы выждали нужный момент и наложили арест на квартиру после оплаты ипотеки. Бывший владелец заинтересован в продаже квартиры, поэтому ищет способы погашения догов перед кредиторами.

Чтобы не получилось недоразумений в будущем, при каждой передаче денег продавцу требуйте составления расписки. Простая письменная форма, указание на переданную сумму денег, контактные данные продавца и его паспортные данные – вот тот минимум, который необходимо отразить в расписке.

Покупка квартиры заложенной в Сбербанке по ипотеке в силу договора

Алексей, действуйте только по второй схеме!

И если есть разница между кредитными деньгами и стоимостью квартиры, то закладывайте деньги в две ячейки, разделив их соответственно. Во ячейку продавца, с разницей, прописывайте в доступ свидетельство без обременения. Не забудьте про расписки.

Мы уже встречались с представителем Сбербанка в том отделении, где собственник квартиры брал заем. Она нам предложила навскидку два варианта порядка расчетов.

Первый (самый рискованный для покупателей, т.е. нас), когда подписывается ДКП и мы погашаем долг заемщика и одновременно Сбер выдает нам документы на снятие обременения с квартиры, после чего подаются в Росреестр заявление о регистрации перехода права собственности, документы от Сбербанка на снятие обременения с квартиры и регистрируется непосредственно право собственности на нового владельца. Но. Где гарантия, что старый собственник, с квартиры которого снимется обременение и за которого погасится долг по кредитному договору не передумает в процессе регистрации документов в Росреестре и не приостановит процесс? Тут можно только полагаться на добросовестность продавца, а он априори незнакомый человек.

Выгодна ли покупка квартиры с обременением по ипотеке? Как это сделать без риска

- разнообразие залоговой недвижимости заметно меньше, чем на рынке свободных новостроек и вторичек; не всегда можно найти квартиру в желаемом доме или районе;

- оформление таких сделок требует большого количества документов и обязательств; как правило, такая покупка требует больше времени, чем обычное приобретение;

- обременение может не сниматься банком ещё определённое время, вплоть до полного завершения финансовых операций; поэтому вы не сможете сдать, обменять или обменять купленную квартиру некоторое время;

- до полной выплаты кредита, если вы его переоформили, вас периодически могут проверять работники банка, чтобы определить ваше материальное положение и наличие постоянной работы.

- её обязательным участником является банковское учреждение; это гарантирует чистоту сделки и правильность оформления документов;

- обычно продавец стремится быстрее избавиться от ипотеки, чтобы покончить с ежемесячными взносами; поэтому цена квартиры, как правило, снижается;

- на жильё не могут претендовать третьи лица, так как банк фактически являлся его собственником после заключения сделки;

- квартира обычно не требует ремонта, так как аварийное и ветхое жильё ипотеке не подлежит;

- сделка проходит под контролем и при участии банка, поэтому оформляется финансово грамотно и маскимально прозрачно для всех сторон.

Покупка квартиры с обременением по ипотеке

| Видео (кликните для воспроизведения). |

Возврат назначается как при внесении только личных сбережений, так и с использованием заемных банковских средств. Для того важно, чтобы сам покупатель был официально работающим человеком или ИП, уплачивающим за себя НДФЛ. Размер вычета зависит от стоимости купленного объекта, но максимально может быть возвращено 260 тыс. руб.

- высокие риски наличия других проблем с недвижимостью, поэтому покупатель может потерять данный объект сразу после покупки;

- длительность процедуры, так как требуется взаимодействовать с банком, получать информацию о чистоте сделки, привлекать нотариуса и осуществлять разные действия в Росреестре и банке;

- возможность того, что продавец окажется мошенником, и при использовании разных незаконных схем сможет лишить человека имущества и денег.

Источники

Теория государства и права. — М.: Статут, 2007. — 128 c.

Отсутствует Теория государства и права / Отсутствует. — М.: АСТ, 2012. — 127 c.

Ло, Реймонд Фен-Шуй и анализ судьбы; София, 2011. — 224 c.

Я являюсь специалистом в области гражданского права. Работаю в частной компании по оказанию юридических услуг населению 12 лет. За это время собрал самые распространенные обращения клиентов и оформил в виде отдельных статей для данного сайта. Если у вас остались вопросы в этой тематике, то пишите в виджет онлайн консультанта на сайте, вам обязательно помогут.