Содержание

- 1 Купля-продажа или дарственная квартиры — что лучше выбрать?

- 2 Что выгоднее – дарственная или продажа?

- 3 Договор купли-продажи или дарения между родственниками, что выгодней

- 4 Пошаговая инструкция, как подарить квартиру родственнику: особенности оформления

- 5 Что выгоднее: подарить или продать долю в квартире?

Купля-продажа или дарственная квартиры — что лучше выбрать?

Часто, когда возникает необходимость передать жилплощадь из рук в руки, участники сделки не могут определиться, как лучше оформить соглашение: через дарственную или через договор купли-продажи. И тот, и тот вариант имеет свои преимущества и недостатки.

Близкому родственнику или человеку не состоявшему в близком родстве выгоднее продать или подарить собственность? Давайте попробуем определить, как лучше поступить в данной ситуации.

Что такое договор дарения?

Основное значение тут играет статья 572, в которой дается определение дарственной, а также определяются две стороны сделки – даритель и одаряемый.

Даритель – это человек, который отчуждает долю во владении своей квартирой в пользу одаряемого. Одаряемый, в свою очередь, является получателем подарка.

Очень важно, что одаряемый не должен приобретать вместе с долей в недвижимости, каких-либо обязательств перед дарителем. Так что оформить продажу по сделке дарения не выйдет. Если и оформлять договоренность таким способом, возвращение денег должно быть оговорено только устно.

Статья 574 говорит о том, что сделку необходимо зарегистрировать. Этим занимается Росреестр. Он представляет собой государственный орган, который вносит изменения в реестр недвижимости. Так что, через данную инстанцию должны пройти все соглашения, связанные с переходом недвижимости из рук в руки. Как дарственные, так и договоры купли-продажи. Без печати Росреестра ни одна из таких сделок не будет считаться действительной.

В статье 575 выделяются некоторые категории граждан, которые не могут самостоятельно принимать участие в процедуре дарения, поэтому для них этот вариант исключен полностью.

К ним относятся следующие:

- Несовершеннолетние дети и граждане, которые были признаны недееспособными, а также их официальные представители, действующие от их имени.

- Работники образовательных, медицинских и социальных организаций.

- Чиновники.

- Коммерческие организации, получающие прибыль в результате совершения сделки.

Но особенную и немаловажную роль в данном вопросе устанавливает налоговый кодекс. Он обязует всех граждан уплачивать налог на получение прибыли. Как же это касается дарственной, если никто денег не получает?

Дело в том, что получение квартиры в дар считается прибылью. Так что одаряемый обязан оплатить 13% от кадастровой стоимости жилья. Но, тут важно заметить один важный факт: передача недвижимости между близкими родственниками прибылью не считается. Так что, если подарок сделан брату или сестре, родителям, детям, то налог платить не придется.

Также нужно учесть тот факт, что тринадцатипроцентный налог предусмотрен для резидентов Российской Федерации. Если же одаряемый живет заграницей, для него будет действовать налог размером в 30% от кадастровой стоимости жилплощади.

Что он собой представляет? По сути, это документально заверенное обещание в будущем подарить оппоненту недвижимость.

То есть, существует возможность прописать в договоре, что квартира перейдет одаряемому после того как пройдет определенное время, или же свершится какое-либо событие. Это очень удобно, поскольку делает договор более гибким и создает новые возможности.

С условиями, прописываемыми в договоре дарения нужно быть максимально осторожным. На то есть две причины. Первая заключается в том, что если переборщить с условиями, вам могут отказать в регистрации, так как посчитают сделку не подходящей под определение дарственной. Вторая причина – это возможность мошенничества со стороны оппонента. Поэтому рекомендуется составлять договор вместе с нотариусом.

Еще один важный момент: поскольку дарственная является безвозмездной сделкой, то полученная по ней квартира считается личной собственностью. Это значит, что если одаряемый состоит в браке и ему подарили недвижимость, она не станет совместно нажитым в браке имуществом.

Что такое договор купли-продажи?

В отличие от дарственной, эта сделка предполагает, что обе стороны передают друг другу что-то материальное. Но, так же, как и в прошлом случае, регулируется эта процедура Гражданским кодексом Российской Федерации.

Общие положения задает первый параграф данного кодекса. Каждый отдельный аспект данной процедуры учитывается отдельной статьей, но нас, в данной ситуации, интересуют лишь некоторые особенности данного договора и его положительные и отрицательные отличия от дарственной.

- В том случае, если квартира является собственностью продавца уже пять лет или больше, он может не платить тринадцатипроцентный налог государству, в отличие от сделки дарения, когда одаряемый должен оплатить его в любом случае. Об этом свидетельствует статья 217 Налогового кодекса Российской Федерации.

Преимущественное право на ее покупку — у других собственников. Вы не сможете продать свою долю кому-то другому, если один их владельцев остальных долей захочет ее перекупить. Причем продажа состоится по той цене, которую вы предложили своему покупателю.

Что выгоднее?

Ответ на вопрос что выгоднее, подарить или продать квартиру, целиком и полностью зависит от конкретной ситуации, так как в одних случаях, по закону, будет проще сделать через дарственную, а в других через продажу. Чаще всего, основным фактором тут является то, между кем происходит заключение сделки.

Близкому родственнику

Ведь даже при дарении, оплачивать тринадцатипроцентный налог не придется, ведь имущество передается внутри семьи и не считается доходом.

Однако оформление по дарственной в этой ситуации является предпочтительнее, ведь продать квартиру, не платя налог, одаряемый сможет уже через три года, а покупатель через пять. Тем более, если получатель женат, по договору купли-продажи вы фактически отдадите жилплощадь супружеской паре, а не конкретному лицу.

Человеку не состоявшему в близком родстве

Если же подарок делается не близкому родственнику, то конечно лучше оформить договор купли-продажи, хоть он и имеет множество минусов, по сравнению с дарственной. Так одаряемому не придется платить налог, но он лишится многих преимуществ.

Особенно, лучше пойти по пути купли продажи, если одаряемый впоследствии собирается продать полученное имущество. Тогда ему придется заплатить налог дважды. Если же оформить два договора купли-продажи, налог не потребуется вообще.

Но тут есть одна хитрость, если вы планируете передать недвижимость дальнему родственнику. Это можно осуществить двумя сделками дарения через одного родственника, который будет близким и дарителю, и одаряемому. Например, тетя хочет подарить квартиру племяннику. Оформляется дарственная на сестру (мать племянника), а потом мать оформляет дарственную на сына (племянника сестры). Таким образом, ни в первый, ни во второй раз налог уплачивать не надо.

В общем, тут все зависит от ситуации. Выше изложены особенности, преимущества и недостатки обеих сделок. Так что, в зависимости от специфики своей ситуации, вы сможете сами решить, какой договор вам больше подходит.

Сильные и слабые стороны

Однако дарственная – это именно тот договор, который предназначен для подарков, поэтому удобнее оформлять через него.

С другой стороны, если даритель боится, что его права будут нарушены, лучше оформить договор дарения. Ведь его можно отменить, хоть и сделать это крайне сложно.

Еще одна причина выбрать договор дарения – это возможность заверить документ у нотариуса именно в виде дарственной. То есть, нотариус, выступающий свидетелем правомерности сделки, сможет подтвердить, что все проходило согласно правилам и дать показания в суде. В отличие от того случая, когда оформляют подарок в виде сделки купли-продажи.

Что касается налогообложения, тут в разных ситуациях можно выбрать как первый, так и второй вариант, чтобы сделать как можно меньше отчислений государству.

Сравнительные выводы

Очень сложно однозначно сказать, какой вид договора лучше выбрать. Тут все зависит от множества разных факторов. Лучше всего взвесить все за и против каждого способа и выбрать самый оптимальный.

Полезное видео

Ознакомиться визуально с тем, что лучше выбрать — дарственную или договор купли-продажи, вы можете на видео ниже:

Оформить подарок можно по-разному, и как лучше это сделать, зависит от ситуации и отношений между сторонами.

Что выгоднее – дарственная или продажа?

– Что выгоднее оформить: дарственную или куплю-продажу квартиры?

Отвечает юрисконсульт ООО «Центр правового обслуживания» Седа Топлакалцян:

Основным отличием договора дарения от купли-продажи недвижимости является его безвозмездность. В случае передачи по договору дарения встречной вещи договор является притворной сделкой, то есть ничтожным.

Преимущества договора дарения:

Основные недостатки договора дарения:

- При заключении договора дарения между третьими лицами необходимо оплатить НДФЛ в размере 13% от стоимости имущества, принятого в дар.

- Договор дарения легче оспорить в суде и признать недействительным.

- Запрещено дарение в отношениях между коммерческими организациями (пп. 4 п. 1 статьи 575 ГК РФ).

- Дарение имущества, находящегося в общей совместной собственности, допускается только после получения согласия всех сособственников (статья 576 ГК РФ).

- Возможность отмены договора дарения (минус для одаряемого) (статья 578 ГК РФ).

Преимущества договора купли-продажи:

- Продавец освобождается от уплаты НДФЛ, если недвижимость находится в собственности не менее пяти лет (для объектов, которые были приобретены с 1 января 2016 года (п. 4 статьи 217.1 НК РФ).

- Договор купли-продажи недвижимости содержит меньше условий для отмены сделки со стороны третьих лиц.

- Сторонами сделки могут быть как физические лица, так и юридические лица.

Недостатки договора купли-продажи:

- Длительный срок ожидания для последующей продажи без НДФЛ пять лет.

- На недвижимость, приобретенную по договору купли-продажи в период брака, распространяется режим общей совместной собственности.

- Преимущественное право покупки у других сособственников при продаже доли объекта недвижимости (статья 250 ГК РФ). В частности, при продаже обязательно необходимо письменно уведомить сособственников о намерении продажи своей доли, а также сособственники имеют право преимущественной покупки по цене, предложенной третьему лицу.

Таким образом, в каждом отдельном случае при отчуждении недвижимости по договору дарения или купли-продажи для выбора наиболее оптимального и выгодного варианта передачи в собственность необходимо учитывать ряд обстоятельств, например, наличие родственной связи, период нахождения в собственности, основание приобретения и т. д.

Отвечают эксперты онлайн-методички по купле-продаже квартир «Квартира-без-Агента.ру»:

Выгода понятие растяжимое. При разных целях выгода разная. Можно понимать под «выгодой» удобство и юридические последствия сделки для текущего владельца квартиры или для будущего (у них будут разные «выгоды»). Договор дарения, как и договор купли-продажи, сделка двусторонняя. И то, что выгодно одному, может быть не выгодно другому.

Цель определяет выгоду. Например, целью может быть сокрытие дохода от продажи квартиры путем подмены ее договором дарения. Соответственно, и «выгода» здесь будет оцениваться с этой позиции. Целью может быть и оформление залога квартиры (в виде дарения или купли-продажи) при выдаче физлицом другому физлицу займа под нее. Целью может быть инвестирование в недвижимость и получение налоговых преференций.

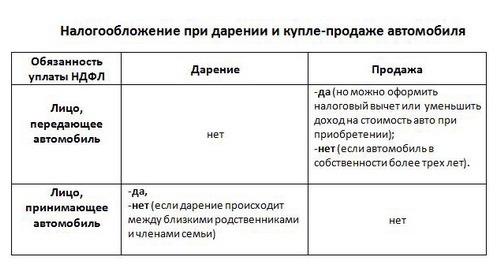

Но рискнем предположить, что здесь речь идет только о налогах. То есть вопрос сводится к тому, при каком виде сделки дарении или купле-продаже придется платить меньше налогов и той, и другой стороне сделки. На это уже можно ответить вполне определенно.

В случае дарения квартиры близкому родственнику никаких налоговых последствий у обеих сторон сделки не возникает. Но если квартиру подарить постороннему лицу, то одаряемый попадает на налог НДФЛ: минус 13% от стоимости квартиры, так как, с точки зрения налоговиков, он получил солидный доход и должен заплатить за это налог государству. Даритель при этом, естественно, ничего не должен в бюджет, так как никакого дохода не получает. Кстати, к понятию «близкий родственник» закон относит следующих членов семьи дарителя: супруги, дети (в том числе усыновленные), родители, дедушки и бабушки, внуки, братья и сестры (в том числе сводные).

В случае купли-продажи квартиры ситуация обратная. Доход получает уже продавец, и должен с него уплатить те же 13% налога НДФЛ. Правда, государство предоставляет здесь продавцу целый ряд льгот по уплате НДФЛ в виде налоговых вычетов при продаже квартиры.

Размер налогового вычета для продавца зависит от того, сколько времени он владел квартирой и как эта квартира попала к нему в собственность. Например, если квартира находилась в собственности владельца более трех лет (или была куплена более пяти лет назад, по новым правилам), то при ее продаже налог для продавца будет равен нулю.

В остальных случаях продавец может уменьшить возникающую у него налогооблагаемую базу только на 1 млн рублей (налоговый вычет). С оставшейся суммы он обязан уплатить НДФЛ 13%.

Покупатель в случае купли-продажи, естественно, не платит налог. И даже наоборот, получает возможность частично вернуть себе НДФЛ, который он платит в бюджет со своих текущих доходов (в том числе со своей зарплаты).

Итак, можно обобщить: если сделка происходит между родственниками, то для обеих сторон выгоднее квартиру подарить (если, конечно, нет цели взять с родственника деньги). Если сделка происходит между посторонними людьми, то выгоднее квартиру продать, применив к ней налоговые вычеты.

Отвечают юристы S.A. Ricci жилая недвижимость:

Смотря о чьей выгоде идет речь. Если Вы являетесь владельцем квартиры, то с материальной точки зрения Вам выгоднее оформить дарственную, так как в случае продажи Вам придется заплатить подоходный налог (13% от суммы, указанной в договоре купли-продажи). С другой стороны, если одариваемый Вами человек не является Вашим ближайшим родственником, то налог в размере 13% от стоимости квартиры уже придется заплатить ему. Единственный случай, при котором налог платить не придется никому, это если Вы оформляете договор дарения на близкого родственника (первая степень родства).

Кроме того, у договора дарения есть дополнительные плюсы. Подарив жилье, Вы гарантируете, что оно при любом развитии ситуации останется в единоличной собственности одариваемого человека. При заключении же договора купли продажи возможна, например, ситуация, когда квартира станет его совместной собственностью с супругом (или супругой), и тогда, в случае развода, ее придется делить как совместно нажитое имущество.

Если Вы подарите квартиру, то при желании сможете остаться в ней жить (если укажете это условие в договоре дарения). А при оформлении договора купли-продажи недвижимости Вы можете потерять право на проживание, если новый собственник захочет снова ее продать (если Вы не являетесь лицом, имеющим право постоянного пользования приватизированной квартирой и не выписываетесь из нее по собственному желанию). И, в целом, сама процедура оформления дарственной проще, чем процедура оформления договора купли продажи.

Отвечает адвокат Сергей Мирзоян:

Это часто встречающийся вопрос на юридических консультациях. У данных договоров разное предназначение, и не стоит один договор прикрывать другим. В праве такие договоры называются притворными.

В случае с договором купли-продажи, прикрытым дарением, и в случае с договором дарения, прикрытым куплей-продажей, могут наступить неблагоприятные для сторон последствия. К примеру: при совершении дарения, фактически прикрывающего договор купли-продажи, по которому переданы денежные средства продавцу, покупатель рискует не получить денежных средств от продавца при признании сделки недействительной. При этом он будет обязан вернуть продавцу приобретенное имущество. И другой пример: подписывая договор купли-продажи, под которым кроется договор дарения, недобросовестный даритель может оспорить договор купли-продажи как притворную сделку и доказывать, что денежные средства фактически не передавались и не могли быть переданы.

Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург», генеральный директор ГК «Недвижимость в Петербурге» Николай Лавров:

Дарение подразумевает под собой безвозмездную передачу права собственности. Купля-продажа это передача права за определенную сумму денег. Если дарение осуществляется между близкими родственниками, то отсутствует налог на дарение. Если постороннему человеку, то налог на дарение составит 13% либо от кадастровой стоимости недвижимости либо от суммы, указанной в договоре дарения (в зависимости от того, какая сумма будет больше).

Договор купли-продажи отличается тем, что продавец и покупатель могут проставить любую устраивающую их сумму. Стоимость оформления договора купли-продажи (если только он не нотариален) не зависит от суммы договора. Если продаваемый объект является общедолевой собственностью, то оформление обеих сделок как дарения, так и купли-продажи должно быть нотариально заверено. Стоимость услуг нотариуса рассчитывается по формуле и зависит от многих факторов. Но, в основном, она приближена к 0,5% от стоимости квартиры, указанной в договоре дарения или купли-продажи.

В случае умышленного занижения стоимости договора нотариус может рассчитать стоимость услуг в зависимости от оценочной или кадастровой стоимости объекта. Таким образом, стоимость оформления договоров дарения и купли-продажи примерно одинакова.

Могут возникнуть разные налоговые последствия, так как одаряемый облагается налогом, если не имеет льгот. А вот покупатель квартиры приобретает налоговую льготу на подоходный налог в размере 13% на сумму покупки, не превышающую 2 млн рублей. То есть если квартира приобретается за 2 млн рублей и более, то ее новый хозяин получит 260 тысяч рублей со своего оплаченного подоходного налога в течение нескольких лет.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Договор купли-продажи или дарения между родственниками, что выгодней

Что лучше, договор дарения или купли-продажи между родственниками – вопрос, который имеет массу сложностей, с юридической точки зрения. Актуальность возрастает при сделках с членами семьи. Поможем разобраться с ситуацией, чтобы пользователям не пришлось лишний раз обращаться к специалистам.

Договоры дарения и купли-продажи: определения

Гражданско-правовому полю соответствуют обе разновидности действий. Гражданский кодекс РФ – главный регулятор. Договором дарения земельного участка и других объектов называют разновидность сделки, заключаемой между двумя сторонами. Участниками становятся даритель, с одной стороны, а с другой – лицо, способное потом распоряжаться имуществом, полученным безвозмездно.

Договоры по покупке и продаже – ещё один вариант оформления. Только он предполагает, что между покупателем и продавцом переходит передача прав собственности на возмездной основе. Покупатель должен передать определённую денежную сумму за то, чтобы в будущем распоряжаться объектом по своему усмотрению. Плюсы и минусы сделок для каждого выглядят по-разному.

Главное отличие между этими двумя сделками как раз кроется в возмездности. Дарение осуществляется бесплатно, а купля-продажа предполагает передачу вознаграждения от одного лица другому. Но у каждого варианта есть дополнительные плюсы и минусы. Что выгоднее, зависит во многом от личных отношений между самими участниками и к вопросу оформления.

Оформление дарственных: рекомендации

Когда оформляют дарственные, дополнительная плата не осуществляется в связи с переходом прав собственности. Необходимо подробно разобраться в каждом виде сделок для оценки плюсов и минусов, которыми обладают дарственная или договор купли-продажи.

Почему так хороша сделка по дару или дарственная?

- При осуществлении сделок между близкими кровными родственниками и членами семьи не придётся уплачивать налог, который предполагает использование 13-процентной ставки. Главное – представить доказательство кровной связи.

- Заверение у нотариуса в этом случае также не относится к обязательным условиям. Но специалисты не рекомендуют пропускать данный шаг. Не важно, реализуется дом или другие виды имущества.

Но не обходится у этого варианта и без недостатков.

- Если после дарения проходит менее, чем три года, а имущество продаётся новым владельцем – налог с новой сделки оплатить всё-таки придётся.

- Кроме того, сборов не избежать и в том случае, если отсутствуют близкие кровные узы.

Что касается списка необходимой для сделки документации, то он выглядит следующим образом:

- Разрешение со стороны родителей или опекунов, если в сделке принимает участие лицо в возрасте до 14 лет.

- Подтверждение того, что переход права собственности зарегистрирован в Росреестре.

- Выписка из технического паспорта, оформляемая БТИ.

- Оригиналы и копии договора, по одному на каждого заинтересованного участника сделки.

- Только оригиналы понадобятся в случае простого письменного оформления, без участия нотариуса. Документы потом передаются соответствующей государственной инстанции, чтобы завершить процедуру регистрации. Один из оригиналов будет играть роль основного правоустанавливающего документа.

- Заявление от человека, получающего дарственную в связи с переоформлением жилья.

- Документ с информацией по правам собственности. Например, на дом.

Если в дарении участвует лишь доля имущества, требуется получить согласие от других лиц, которые являются собственниками прилегающих территорий.

Если в сделке между родными людьми участвует нотариус, то он должен отдельно проверить объект недвижимости на наличие каких-либо ограничений. Только сами клиенты решают, что лучше, договоры дарения или купли-продажи между родственниками.

Необходимые сведения о договорах купли-продажи

У сделок по покупке и продаже имеются следующие особенности:

- Если продавец находится в браке, то разрешение второго члена семьи – обязательное требование. Это хороший вариант для максимальной безопасности.

- Кроме того, имущество может получить статус нажитого в совместном браке.

- У покупателя есть разовое право получить налоговый вычет при совершении сделок.

- 13-процентный налог выплачивается владельцем, только если до этого момента недвижимость находилась в собственности менее трёх лет.

| Видео (кликните для воспроизведения). |

Простота осуществления данного вида сделок вместе с высокой скоростью стали главными преимуществами. Если договор признают недействительным по какой-либо причине, то покупатель с большой вероятностью вернёт все понесённые затраты. Это важная положительная черта для тех, кто решает, что лучше, дарственные или договоры купли-продажи.

Следующая информация включается в договор обязательно:

- Полное описание объекта недвижимости, ставшего предметом сделки. Это касается этажности помещений, кадастрового номера, общей площади, местонахождения и так далее.

- Личные сведения каждого участника сделки. Речь не только о ФИО, но и других паспортных данных, включая адрес регистрации. Не важно, временная она или постоянная.

- Важно указать максимально чёткую цену, передаваемую покупателем за приобретение того или иного объекта, который собираются продавать.

- Договор дарения должен содержать точно такую же информацию. То есть, значение имеет идентификация самого объекта недвижимости каждой из сторон по отдельности. Исключение из правил – цена, можно без неё обойтись.

- Договор не будет иметь юридической силы, даже если нарушено всего одно условие из контракта. Это не влияет на то, что лучше, дарственные или купля-продажа квартир.

Что касается юристов, то они считают более надёжным вариантом покупку и продажу. Но данный вид сделок связан с дополнительными нюансами. И требует денежных вложений от каждой из сторон.

Важно! Оформление дарственной выходит гораздо дешевле. Но это работает только при наличии доказанного близкого кровного родства. А расторгнуть договоры сложно, даже в случае применения судебного порядка. От этого часто зависит ответ на вопрос, что выгодно родственнику, продажа или дарение.

Притворные сделки: о недействительности

Пункт 2 статьи 1770 ГК РФ подробно освещает данный вопрос. Согласно этому пункту, притворная сделка – это соглашение, которое было заключено между сторонами только для того, чтобы сокрыть от посторонних другой вид сделки. Например, возмездную передачу имущества. В таких случаях заключённое соглашение будет считаться ничтожным. Что приводит к недействительному статусу всего процесса и связанных с ним документов. Это важно запомнить перед тем, как разбираться в том, как лучше оформить квартиру, дарением или куплей-продажей.

Заключение притворных сделок между сторонами преследует цель выполнения условий, недопустимых по закону. Или когда обходятся запреты и требования с ограничениями.

Гражданский кодекс РФ делает всё возможное, чтобы реальные сделки невозможно было прикрыть никакими средствами. Поэтому правила ничтожности применяются к сделке, которая осуществляется для сокрытия другого действия. Другим правилам подчиняется соглашение, которое нужно было прикрыть.

Сами по себе притворные сделки всегда остаются недействительными. Но лучше дождаться, пока суд не примет соответствующее решение. Это поможет защититься от неблагоприятных последствий. Можно использовать любые процессуальные инструменты для получения доказательств в пользу своей позиции. Что дешевле, решают клиенты. Оформить дарственную можно в любой момент времени, как и вторую разновидность договора.

Заключение

Дарение и купля-продажа могут показаться почти идентичными действиями, сделками. Но суть у них разная. Они схожи лишь в том, что обе направлены на отчуждение имущества. Основа у дарения безвозмездна. А купля-продажа не обходится без соответствующего возражения.

В большинстве случаев обе разновидности соглашений предпочитают заключать в устной форме. Поэтому не проводится государственная регистрация, заверение у нотариуса. Исключение – когда предметом дарения выступает купленный объект стоимостью более 3 000 рублей. Или если хотя бы одна из сторон сделки – юридическое лицо.

Пошаговая инструкция, как подарить квартиру родственнику: особенности оформления

Для того, чтобы подарить кому-либо недвижимость, существует процедура дарения.

Если вы собираетесь подарить квартиру близкому родственнику, то это самый удобный способ передачи имущества, поскольку не придется уплачивать налог.

Но, как и любая другая процедура, дарение имеет свои тонкости и нюансы, которые стоит изучить, прежде чем приступать к оформлению.

Законодательные акты

Все вопросы, связанные с процедурой дарения и дарственной, регулируются со стороны Гражданского Кодекса Российской Федерации. В нем же и дается определение рассматриваемому процессу.

Согласно статье 572, в сделке по передаче недвижимости в дар участвуют две стороны – даритель и одаряемый. Даритель – это лицо, которое добровольно отчуждает свою собственность в пользу одаряемого на безвозмездной основе.

Одаряемый, в свою очередь, получает

Сама сделка является процедурой передачи юридических прав на недвижимость или прощение аналогичного долга.

Главный принцип дарения – это безвозмездность и его нельзя нарушать. Так, многие пытаются замаскировать под договор дарения другие сделки. Например, указывают сумму, которую одаряемый должен передать дарителю за подарок. Это считается сделкой купли-продажи и не регистрируется в качестве договора дарения.

Другой пример: нельзя указать, что квартира достанется одаряемому после смерти дарителя, поскольку это попытка обойти наследственное право. Заявления на дарственные с указанием подобных условий не будут приниматься.

Свою долю в регулирование данного процесса вносит и налоговый кодекс. Глава 23 говорит о том, что одаряемый получает прибыль, приобретая квартиру в дар, поскольку недвижимость получена в результате безвозмездной сделки.

Так что, такой вид дохода облагается тринадцатипроцентным налогом. Но, поскольку передача имущества внутри семьи не считается прибылью, близкие родственники от него освобождены.

К близким родственникам относятся:

- дети;

- родители;

- родные братья и сестры;

- дедушки и бабушки;

- внуки и внучки.

К близким родственникам НЕ относятся:

- дяди и тети;

- двоюродные братья и сестра;

- племянники и племянницы;

- другие дальние родственники.

Какими способами и где происходит процедура оформления дарственной между близкими?

Чтобы сделать дарственную на родственников, необходимо составить договор. Существует несколько различных способов, которыми можно оформить процедуру дарения. Связаны они с различными инстанциями. Их всего две:

- Росреестр – непосредственно государственный орган, который занимается вопросами передачи имущественного права между гражданами. То есть все операции, в которых имущество отчуждается от одного лица в пользу другого, регистрируются именно в Росреестре. К таким операциям относится и дарение.

Обратиться в отделение Росреестра по месту нахождения объекта сделки – это самый прямой и стандартный способ, поскольку, каким бы путем вы не пошли, в конце концов, ваши документы все равно окажутся в Росреестре.

Многофункциональный центр – инстанция посредник между гражданским населением и государственными органами. Здесь проводится множество различных операций, в том числе и регистрация дарственных. Но многофункциональный центр сам по себе ничего не регистрирует, а лишь принимает документы и заявления у сторон сделки, помогает с составлением и сбором всех бумаг, а потом передает это все Росреестру.

Суть многофункционального центра в том, что это гораздо более удобная инстанция, чем стандартные государственные органы. Тем более, что здесь вам помогут с составлением заявления и сбором пакета документов.

Можно обратиться в Росреестр или многофункциональный центр лично. Но если возникла такая необходимость, есть три варианта, как подать заявление, не появляясь на месте регистрации лично:

- Направить в Росреестр все необходимые бумаги по почте.

Для этого потребуется собрать все

справки и выписки, составить дарственную и заявление. Все необходимо заверить у нотариуса.

справки и выписки, составить дарственную и заявление. Все необходимо заверить у нотариуса.В конверт также должна быть вложена опись всего содержимого. Письмо отправляется на адрес Росреестра по месту расположения квартиры, которую планируется передать в дар.

Это достаточно удобная альтернатива, если вы находитесь слишком далеко от города, в котором располагается объект сделки.

Также можно подать электронное заявление.

Но тут все не так просто. У Росреестра есть собственный интернет ресурс, который позволяет проводить различные операции, в том числе и подачу заявления на передачу квартиры в дар, дистанционно. Если в предыдущем способе приходилось отправлять письмо по почте, то тут можно просто воспользоваться интернетом.

Но есть одно существенное но: воспользоваться данным способом сможет только владелец специальной усиленной квалифицированной электронной подписи. Чтобы ее получить, необходимо заранее обратиться в Министерство связи со своим паспортом и СНИЛС. Там придется заплатить от 1500 до 5000 рублей. Вам на электронный носитель скинут специальный файл, который является ключом к услугам электронного портала Росреестра.

Еще один способ – послать вместо себя доверенное лицо.

Для этого придется обратиться к нотариусу и написать доверенность на имя конкретного гражданина, которому вы доверяете свое представительство на заключении сделки и при подаче заявления.

Чаще всего доверенным лицом делают личного адвоката или наемного юриста. Или даже нотариуса, у которого бумаги заверялись. Но если проблема только в том, что проблематично добраться до отделения Росреестра или МФЦ, можно спокойно выписать доверенность на имя друга или другого родственника.

Кто должен присутствовать?

Однако это связанно с дополнительными рисками, поскольку не исключены случаи мошенничества со стороны доверенного лица.

Также весьма желательным является присутствие нотариуса. Согласно современным законам, необязательно даже заверять дарственную у нотариуса. Но заверенный документ будет иметь гораздо большую юридическую силу.

Его будет гораздо сложнее аннулировать через суд. Ведь нотариус выступает гарантом того, что обе стороны подписали договоренность в трезвом уме, по взаимному согласию и без каких-либо принуждений.

Таким образом, если дело дойдет до суда, нотариус будет вызван в качестве свидетеля. По тем же причинам, гораздо лучше присутствовать на заключении сделки лично. Так гораздо проще защитить свои права. И это касается как дарителя, так и одаряемого.

Пошаговая инструкция, чтобы подарить недвижимость

Порядок оформления договора дарственной на квартиру между близкими родственниками:

- Для начала собираются все необходимые документы:

- паспорта обеих сторон;

- свидетельства, способные подтвердить родство между дарителем и одаряемым;

- справка, доказывающая право дарителя на владение квартирой;

- полная документация на недвижимость;

- оценка стоимости жилплощади;

- справка об отсутствии обременений;

- в ситуации, когда имущественные права имеются сразу у нескольких человек, понадобится согласие всех остальных собственников;

- если жилплощадь считается совместно нажитым в браке имуществом, так же потребуется письменное и заверенное согласие от мужа или жены;

- квитанция, которая докажет, что вы оплатили государственную пошлину;

- три копии текста договоренности.

Важно! Иногда могут потребоваться

Далее, выбираем способ, которым будем действовать, находим подходящую инстанцию поблизости и относим туда дарственную вместе с собранными бумагами.

Куда подавать договор?

Регистрация договоров дарения происходит в Росреестре. Подается он либо напрямую в государственный орган, либо в МФЦ.

Особенности и нюансы

Оформление дарственной на квартиру между близкими родственниками возможно и без нотариуса, особенно если стороны друг другу доверяют. Для этого просто нужно составить самостоятельно текст договора в соответствии с общими правилами. Но нужно хорошо знать закон, чтобы грамотно составить акт.

Полезное видео

Ознакомьтесь с нюансами сделки между родственниками визуально на видео ниже:

Переоформление недвижимости между родственниками по договору – это самый практичный и удобный путь. Главное оформить все бумаги в соответствии с законом и тогда не возникнет никаких проблем.

Что выгоднее: подарить или продать долю в квартире?

Планируя оформить передачу доли квартиры, люди находятся в раздумьях: чему отдать предпочтение – дарственной или договору купли-продажи? Жизнь показывает, что универсального ответа на вопрос попросту не существует. Нужно учитывать характер сделки, родственную связь, размер долей, отношения между сторонами, их статус, семейное положение и прочие нюансы.

Наша статья даст рекомендации относительно дарения и купли-продажи. Вы узнаете о различиях процедур, плюсах и минусах, и уже на основе полученных данных сможете сделать свой выбор.

Плюсы и минусы

Прежде чем сравнивать разновидности передачи права собственности, нужно разобраться, в чем преимущества и недостатки обеих процедур?

Дарение доли в квартире

- Освобождение от налога близких родственников и супругов

Один из главных плюсов дарения доли в квартире – отсутствие налоговых обязательств для близкой родни (пп. 18 п. 1 ст. 217 НК РФ). Иными словами, дарение не облагается подоходным налогом в размере 13% от стоимости доли. Разумеется, это выгодно в первую очередь одариваемым родственникам.

- Срок ожидания при продаже

Забегая вперед, отметим, что полученная в дар часть жилья может быть продана гораздо быстрее, нежели купленная за деньги. Срок ожидания составит всего 3 года, а не 5 лет, как в случае с куплей-продажей (только в случае с кровным родством). Если продать долю квартиры раньше 3-летнего срока, придется выплатить 13% НДФЛ.

- Отсутствие нотариального оформления

Новые правила обязывают удостоверять сделки с долями у нотариуса. Однако существуют исключения, когда можно подарить часть жилья без обращения к клерку конторы. Например, если вы имеете в собственности целую квартиру и выделяете родственнику ⅓ долю. Второй вариант связан с дарением процента ребенку из совместно нажитого имущества супругов. Подробнее об этом читайте в статье «Как подарить долю в квартире несовершеннолетнему ребенку?»

- Отсутствие согласия других совладельцев

Если даритель владеет квадратными метрами и собирается передать их в дар третьему лицу, не нужно уведомлять об этом остальных хозяев. Исключение – выделение детской доли в совместной собственности супругов. Здесь также не действует правило преимущественного права покупки, поскольку это безвозмездная сделка.

- Переход права собственности

Как только стороны подпишут договор дарения и оформят сделку в Росреестре, новый владелец сможет распоряжаться подаренной ему долей в квартире. Ждать иных событий, как в случае с наследованием, не придется.

- Личная собственность супруга

Полученная в дар доля квартиры останется в собственности одного из супругов (п. 1 ст. 36 СК РФ). Такую часть жилья нельзя включить в статус совместно нажитого имущества, а значит разделу она не подлежит.

- Налоговый тариф

Оформление дара в пользу третьих лиц обязывает их уплатить подоходный налог – 13% от кадастровой стоимости доли квартиры. Иностранцы (нерезиденты РФ) платят еще больший налог – 30% от цены подарка.

Дарение имеет целый список требований, нарушение которых может привести к аннулированию сделки. Чаще всего споры касаются безвозмездности, вменяемости дарителя, арестов и залогов на квартиру. Причем оспорить дарение может любое заинтересованное лицо, включая органы опеки и прокурора.

- Запрет на дарение в пользу организаций

Закон оговаривает состав участников дарения – в него не могут входить коммерческие организации и прочие органы (пп. 4 п. 1 ст. 575 ГК РФ).

- Сложность с дарением имущества супругов

Общая совместная собственность ограничивает свободные сделки с долями и квартирой в целом. Прежде чем отчуждать имущество в пользу третьих лиц, жена обязана заручиться согласием мужа, и наоборот (ст. 576 ГК РФ).

Продажа доли в квартире

- Налоговый вычет за год

Возможность получения ежегодного налогового вычета доступна всем налогоплательщикам, если у них есть официальная работа.

- Получение денежной компенсации

Продавец своей доли в квартире получает деньги за проданную часть жилья. Устанавливает цену не покупатель, а собственник.

- Заключение предварительного договора

Вместе с предварительным соглашением стороны подписывают акт приема-передачи доли – гарантия перехода права собственности.

- Неограниченный состав участников

Продажа доли целиком на усмотрение собственника – он вправе выбрать из числа покупателей не только физическое лицо, но и организацию.

- Ожидание для последующей продажи

Налоговые обязательства несет продавец – если он захочет продать купленную долю раньше 5-летнего срока, ему предстоит уплатить 13% НДФЛ (п. 4 ст. 217.1 НК РФ).

- Преимущественное право покупки

Совладельцы квартиры имеют право выкупить долю одного из собственников. Продавец не имеет право заключать договор купли-продажи с третьими лицами, пока не предложит долю сособственникам квартиры (ст. 250 ГК РФ).

- Режим совместной собственности

Купленная в период брака часть квартиры считается совместно нажитым имуществом мужа и жены. Закон не дает никаких исключений, даже если долю купил один из супругов, а второй не участвовал в сделке.

Дарение или продажа доли: сравнительная таблица

Разобравшись с плюсами и минусами, переходим к сравнительному обзору дарения и купли-продажи.

Рекомендуем ознакомиться с основными пунктами на примере таблицы:

| Объект сравнения | Дарение доли квартиры | Продажа доля квартиры |

|---|

• нотариальный тариф составляет 0,5% от стоимости доли квартиры, но не менее 300 рублей и не более 20 000 рублей.

• с передачей доли в квартире, если недвижимость в собственности одного человека;

• дарения доли детям из совместно нажитой квартиры супругов.

Как лучше оформить долю в квартире: дарственной или куплей-продажей?

Ответить на вопрос однозначно нельзя, зато можно привести аргументы в пользу того или иного способа в конкретных ситуациях.

Выгода собственнику

Разумнее заключить договор купли-продажи, поскольку это обезопасит от форс-мажоров. Имущество собственника останется у него до тех пор, пока покупатель не произведёт расчеты. Если отдать предпочтение дарению, доля сразу перейдет в собственность родственника. Правда, даритель имеет право вписать в дарственную ряд условий – например, право на пожизненное проживание в квартире или окончание учёбы в ВУЗе. Как правильно оформить документ, что в него включить, а чего включать не следует — в статье «Договор дарения доли квартиру между близкими родственниками«.

Выгода одариваемому (получателю)

Сразу после оформления сделки в Росреестре одариваемое лицо сможет распоряжаться полученной долей квартиры. Спрашивать согласия дарителя не придется. Имущество отойдет к выгодополучателю еще при жизни предыдущего владельца. В случае с продажей доли покупателю предстоит выкупить ее по рыночной стоимости – это затратно.

Оформление

Если вы хотите передать долю квартиры третьему лицу, нужно найти подходящий бланк и скачать образец (шаблон). Обе разновидности договоров можно найти в свободном доступе. Однако договор купли-продажи содержит гораздо больше условий и требований. Нужно учитывать все нюансы сделки, чтобы не нарваться на мошенников. Современная дарственная гораздо проще, ее быстрее составить и легче зарегистрировать (например, через ГБУ «Мои документы» — «Как оформить договор дарения квартиры родственнику в МФЦ«). Например, не нужно обговаривать предварительный договор дарения и акт приема-передачи, которые в случае с куплей-продажей обязательны!

Родственникам выгоднее заключить договор дарения доли в квартире, т.к. кровное родство дает налоговые льготы – 13% НДФЛ не оплачивается. Если отчуждение доли возмездное по договору купли-продажи, налоговые обязательства несет продавец – льготы наступают в случае продажи жилья спустя 5 лет после предыдущей сделки.

Юридические выгоды

Оспорить договор купли-продажи можно только в случае серьезных нарушений условий сделки. Скажем, если одна из сторон столкнулась с серьезным нарушением своих прав. Расторжение безвозмездной сделки – проще. Выступить от имени потерпевшей стороны могут не только обе стороны, но и заинтересованные лица.

Пример:

Таким образом, можно сделать вывод о том, что дарственная подходит для передачи доли близким родственникам. Оформление купли-продажи подойдет для сделок с посторонними людьми.

ВИДЕО:

ЗАДАТЬ ВОПРОС ЮРИСТУ БЕСПЛАТНО

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

| Видео (кликните для воспроизведения). |

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7(499)648-11-59

- Санкт-Петербург и область — +7(812)655-72-96

Источники

Михайловская, Н.Г. Искусство судебного оратора / Н.Г. Михайловская, В.В. Одинцов. — М.: Юридическая литература, 2016. — 176 c.

Горбункова И. М. Особенности правоохранительной деятельности российского нотариата в сфере наследственных правоотношений; Городец — Москва, 2010. — 144 c.

Скурихин, А.П. Испанско-русский юридический словарь: моногр. / А.П. Скурихин. — М.: Русский язык — Медиа, 2014. — 552 c.- Смирнов; Петренко Политология; М.: Велби, 2011. — 336 c.

- Попов, В. Л. Курс лекций по судебной медицине / В.Л. Попов, Р.В. Бабаханян, Г.И. Заславский. — М.: ДЕАН, 2016. — 400 c.

Я являюсь специалистом в области гражданского права. Работаю в частной компании по оказанию юридических услуг населению 12 лет. За это время собрал самые распространенные обращения клиентов и оформил в виде отдельных статей для данного сайта. Если у вас остались вопросы в этой тематике, то пишите в виджет онлайн консультанта на сайте, вам обязательно помогут.